Você já tentou se lembrar de todas as suas transações bancárias do mês e acabou se perdendo nos números? É exatamente aí que o extrato bancário se torna seu aliado indispensável. Este documento é fundamental para quem deseja ter uma visão clara e organizada das finanças, seja no âmbito pessoal ou empresarial.

O extrato bancário fornece um registro detalhado de todas as transações realizadas em uma conta bancária, incluindo depósitos, saques, transferências e pagamentos. Sem este documento, seria praticamente impossível manter um controle preciso das finanças e tomar decisões financeiras informadas.

Neste artigo, vamos detalhar tudo o que você precisa saber sobre o extrato bancário, desde sua importância até como utilizá-lo de maneira eficiente para gerenciar suas finanças.

Aproveite a leitura!

O que é um extrato bancário?

O extrato bancário é um relatório fornecido pelo banco que lista todas as atividades financeiras de uma conta ao longo de um período específico. Ele pode ser emitido em formato físico, disponível nos caixas eletrônicos da agência, ou digital, acessível através do internet banking ou aplicativos bancários.

Ideal para acompanhar as movimentações financeiras, o extrato bancário detalha informações como depósitos, saques, transferências e pagamentos efetuados na conta. Com este documento, é possível controlar o fluxo de caixa com precisão.

Além das transações, o extrato também exibe o saldo inicial e final do período, permitindo uma visão completa de como os fundos foram utilizados. Isso ajuda a identificar eventuais discrepâncias e tomar medidas corretivas.

Para garantir que você está utilizando seu extrato bancário de maneira eficiente e evitando erros comuns, baixe o nosso checklist gratuito!

Para que serve o extrato bancário?

O extrato bancário possui várias finalidades importantes:

- Controle financeiro: ajuda a monitorar todas as entradas e saídas de dinheiro, facilitando o planejamento financeiro;

- Verificação de erros: permite identificar e corrigir rapidamente possíveis erros em transações;

- Comprovação de pagamentos: serve como comprovante de transações realizadas e recebidas, além de poder ser utilizado como comprovante de renda;

- Análise de gastos: facilita a revisão dos gastos, ajudando a identificar despesas desnecessárias e a otimizar o orçamento.

Qual a importância do extrato bancário para as grandes empresas?

Para grandes empresas, o extrato bancário é uma ferramenta indispensável na gestão financeira. Ele oferece uma visão detalhada de todas as transações realizadas, permitindo um controle rigoroso do fluxo de caixa. Com essa visibilidade, as empresas podem:

- Monitorar entradas e saídas: acompanhar de perto todas as movimentações financeiras, como pagamentos de fornecedores, recebimentos de clientes e outras transações;

- Verificar a precisão das transações: identificar e corrigir rapidamente possíveis erros ou fraudes em transações;

- Analisar padrões de gastos: avaliar os padrões de despesas e identificar oportunidades para otimização de custos;

- Comprovar movimentações: utilizar o extrato como comprovante em auditorias financeiras e na prestação de contas.

Como interpretar um extrato bancário?

Interpretar um extrato bancário pode parecer desafiador à primeira vista, mas compreender alguns elementos chave pode tornar essa tarefa mais simples:

- Data: indica o dia em que a transação foi realizada;

- Descrição: fornece detalhes sobre o tipo de transação financeira, como saque, depósito, empréstimos ou transferência;

- Valor: mostra o montante financeiro envolvido em cada transação;

- Saldo: exibe o saldo da conta após cada transação, permitindo uma visão clara de como cada movimento afetou o total disponível.

Quais são as siglas do extrato bancário?

Analisar um extrato bancário pode ser confuso devido às várias siglas utilizadas. Aqui estão algumas das principais siglas e seus significados:

- D: Débito – Indica uma transação de débito na conta, como saques, transferências ou pagamentos de contas;

- C: Crédito – Indica uma transação de crédito na conta, como depósitos ou transferências recebidas;

- TED: Transferência Eletrônica Disponível – Transferências eletrônicas realizadas entre contas de bancos diferentes em tempo real;

- DOC: Documento de Crédito – Transferências eletrônicas realizadas entre contas de bancos diferentes com prazo de compensação de até 1 dia útil;

- CC: Conta Corrente – Transação relacionada à conta corrente;

- CP: Conta Poupança – Transação relacionada à conta poupança;

- TBI: Transferência Bancária Identificada – Transferência com informações adicionais para identificação;

- ENC: Encargos – Taxas ou tarifas cobradas pelo banco;

- JUROS: Juros cobrados ou recebidos em uma transação;

- TEF: Transferência Eletrônica de Fundos – Transferência realizada dentro do mesmo banco;

- PGTO: Pagamento – Transação relacionada a um pagamento efetuado;

- SALDO: Mostra o saldo atual disponível na conta;

- LIM DISP: Limite Disponível – Valor disponível do limite de crédito em um cartão de crédito;

- CH DEV: Cheque Devolvido – Cheque emitido foi devolvido por algum motivo;

- DEP. CH: Depósito em cheque;

- DEP. DINH: Depósito em dinheiro;

- IOF: Imposto sobre Operações Financeiras.

O que é um extrato bancário CNAB?

Com o avanço da tecnologia e o surgimento do banco online, a gestão de extratos bancários se tornou mais eficiente através da automação.

O extrato bancário CNAB (Centro Nacional de Automação Bancária) é um padrão brasileiro utilizado para a troca de informações bancárias entre empresas e instituições financeiras.

Esse formato padronizado facilita a automação de processos financeiros, como a conciliação bancária, tornando o gerenciamento das finanças corporativas mais eficiente e preciso. Entenda melhor o que é conciliação bancária no vídeo abaixo!

Importância do CNAB para o extrato bancário

O padrão CNAB é crucial para grandes empresas devido à sua capacidade de integrar e automatizar dados financeiros de maneira uniforme. Antes do CNAB, a troca de informações bancárias era feita de forma manual ou sem um padrão definido, o que aumentava a chance de erros e tornava o processo mais lento e menos eficiente. Com o CNAB, as empresas podem:

- Automatizar a conciliação bancária: os arquivos CNAB permitem a importação automática dos dados bancários para os sistemas de gestão financeira das empresas. Isso reduz significativamente o trabalho manual, minimizando erros humanos e aumentando a eficiência;

- Padronizar informações: a padronização das informações facilita a análise e auditoria dos dados financeiros, promovendo uma maior consistência e confiabilidade nos relatórios financeiros;

- Integrar com sistemas de gestão: o CNAB facilita a integração com sistemas de ERP e outros softwares de gestão financeira, permitindo uma visão mais holística das finanças da empresa.

Vantagens do extrato bancário CNAB

- Automação de processos: reduz o trabalho manual e minimiza erros humanos;

- Integração com sistemas: facilita a integração com sistemas de gestão financeira;

- Padronização: promove a uniformidade das informações, simplificando a análise e auditoria dos dados.

Utilização do extrato bancário CNAB

Para utilizar o extrato bancário CNAB, as empresas geralmente adotam softwares especializados que permitem a importação dos arquivos CNAB para o sistema de gestão. Esses softwares automatizam a conciliação bancária, economizando tempo e recursos. A implementação do CNAB pode envolver os seguintes passos:

- Configuração do software: configurar o software de gestão financeira para aceitar e processar arquivos CNAB.

- Importação dos arquivos: importar os arquivos CNAB regularmente para manter os dados financeiros atualizados.

- Automação da conciliação: utilizar as ferramentas de automação para conciliar os extratos bancários automaticamente, identificando e corrigindo discrepâncias.

Leia mais | Interpretação de extratos bancários CNAB com a tecnologia Dattos

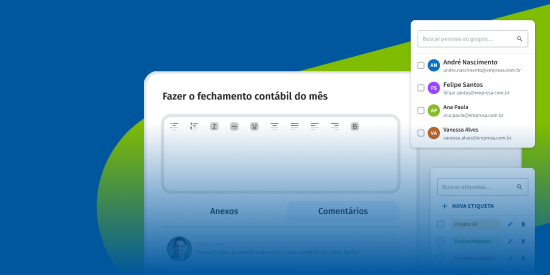

A plataforma Dattos possui modelos predefinidos para a estruturação e preparação de arquivos CNAB. Com a Dattos, é possível automatizar a importação e conciliação de extratos, integrando todas as informações financeiras de forma eficiente. Isso permite um controle mais preciso e uma visão completa das finanças da empresa, auxiliando na tomada de decisões estratégicas.

Agende agora mesmo um diagnóstico personalizado com a Dattos e descubra como nosso módulo de preparação de dados é a chave para navegar nesse mundo com facilidade e precisão!