O Sistema Público de Escrituração Digital (SPED) centraliza e digitaliza as obrigações fiscais e contábeis das empresas brasileiras. E em um ambiente fiscal tão complexo quanto o do Brasil, ele se destaca como uma solução indispensável para garantir eficiência, compliance, e conformidade na gestão das informações.

Afinal: além de simplificar processos, o SPED automatiza tarefas, reduz a margem de erros e integra, de forma inteligente, todas as obrigações fiscais. Por isso, se a sua empresa precisa estar em dia com as normas fiscais, assegurar transparência e evitar multas, compreender o SPED é essencial.

Neste artigo, você vai entender tudo sobre o SPED: desde o conceito e funcionamento até as vantagens e como as soluções tecnológicas da Dattos podem potencializar esses processos.

O que é o SPED?

O SPED (Sistema Público de Escrituração Digital) é uma plataforma criada pelo governo brasileiro para unificar a recepção, validação e armazenamento das obrigações fiscais e contábeis das empresas. Com ele, toda a escrituração contábil e fiscal passa a ser feita de forma digital, utilizando certificação digital, integrando dados para maior eficiência e transparência.

Quem está obrigado a entregar o SPED?

A obrigatoriedade do SPED varia conforme o regime tributário e o tipo de operação da empresa. Em geral, são obrigadas a entregar o SPED:

- Empresas do Lucro Real: devem entregar tanto o SPED Contábil (ECD) quanto o SPED Fiscal (EFD ICMS/IPI), além da ECF e outras obrigações;

- Empresas do Lucro Presumido: estão obrigadas a entregar a ECF e, em alguns casos, a EFD-Contribuições, dependendo da atividade e do faturamento;

- Empresas do Simples Nacional: embora geralmente estejam isentas, podem ter obrigações específicas relacionadas ao SPED, como a emissão de NF-e ou o envio da EFD-Contribuições, dependendo da atividade;

- Empresas de setores específicos: alguns segmentos, como transportadoras e empresas com atividades sujeitas a retenção na fonte, podem ser obrigadas a entregar a EFD-Reinf e outras obrigações acessórias.

Além disso, é importante considerar que o sistema tributário é dinâmico, e novas exigências podem ser aplicadas conforme mudanças regulatórias. Por isso, é fundamental que as empresas estejam sempre atentas às atualizações.

Quais são as principais obrigações entregues no SPED?

Entender o que é SPED também envolve conhecer as diversas obrigações que ele abrange. Confira abaixo os detalhes sobre as obrigações do SPED Contábil e Fiscal.

SPED Contábil

As obrigações do SPED Contábil substituem os registros e relatórios contábeis tradicionais em papel, e cada uma tem uma função específica. As principais são:

- ECD — Escrituração Contábil Digital: substitui a escrituração em papel pelo registro digital dos livros contábeis;

- ECF — Escrituração Contábil Fiscal: relaciona-se com as informações contábeis e fiscais para fins tributários;

- EFD-Contribuições: destinada à escrituração de operações que influenciam a apuração de contribuições sociais e de intervenção no domínio econômico;

- EFD-Reinf — Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais: complementa a EFD-Contribuições, focando em retenções na fonte, entre outras operações.

SPED Fiscal

As obrigações do SPED Fiscal são fundamentais para a correta apuração e declaração de impostos e contribuições. As principais incluem:

- EFD ICMS/IPI — Escrituração Fiscal Digital: essencial para a escrituração de informações relacionadas ao ICMS e ao IPI;

- EFD-Contribuições: focada na apuração de contribuições sociais como PIS/Pasep e COFINS;

- NF-e — Nota Fiscal Eletrônica: digitalização das notas fiscais tradicionais, usada em operações e prestações;

- NFC-e — Nota Fiscal do Consumidor Eletrônica: substitui o cupom fiscal e é utilizada principalmente no varejo;

- CT-e — Conhecimento de Transporte Eletrônico: utilizado por empresas de transporte para registrar operações de serviço.

Leia mais | ICMS: guia prático de impacto, cálculo e gestão

Como o SPED funciona na prática?

No SPED, as empresas precisam gerar arquivos digitais com layouts específicos definidos pelo governo e enviá-los periodicamente para a Receita Federal e outras entidades fiscais como contribuintes. Na prática, isso funciona dessa maneira:

- Geração dos arquivos: as empresas devem produzir arquivos digitais conforme layouts predefinidos para registrar informações como notas fiscais, apuração de tributos e escrituração contábil;

- Envio periódico: os arquivos são transmitidos regularmente para a Receita Federal e outros órgãos fiscais;

- Validação das informações: após o envio, o SPED realiza uma validação, verificando se todos os dados estão corretos e em conformidade com as regras estabelecidas;

- Facilitação da fiscalização: com as informações centralizadas e padronizadas, a fiscalização se torna mais eficiente e transparente;

- Otimização da rotina contábil e fiscal: a automatização dos processos minimiza erros e torna a gestão fiscal e contábil mais ágil.

Existem diferenças estaduais no SPED?

Sim, apesar do SPED ser um sistema padronizado em nível federal, cada estado possui autonomia para implementar regras adicionais e particularidades que devem ser observadas pelas empresas. Essas variações impactam especialmente a escrituração fiscal e o cálculo do ICMS. Algumas das principais diferenças estaduais incluem:

- Códigos adicionais para operações fiscais específicas: alguns estados exigem a utilização de códigos específicos ou adicionais na escrituração para identificar operações fiscais regionais;

- Particularidades no cálculo do ICMS: a alíquota e o cálculo do ICMS podem variar conforme a legislação de cada estado, exigindo adaptações no preenchimento das obrigações fiscais;

- Regras específicas de validação e preenchimento: cada estado pode definir campos adicionais ou obrigatórios no envio do SPED Fiscal (EFD ICMS/IPI), o que pode gerar diferenças na interpretação dos dados;

- Obrigatoriedade de registros complementares: em alguns estados, determinadas operações exigem registros adicionais que precisam ser incluídos nos arquivos do SPED, como ajustes fiscais ou informações específicas sobre benefícios fiscais.

Empresas que operam em mais de um estado devem ficar atentas a essas variações para garantir a conformidade local, especialmente no que diz respeito ao correto uso do CNPJ. A falta de padronização entre os estados reforça a importância de utilizar soluções automatizadas, que se adaptem às exigências regionais e auxiliem na geração dos arquivos de forma correta.

Quais são os prazos e penalidades do SPED?

O envio do SPED Contábil (ECD) deve ser realizado anualmente até o último dia útil de maio do ano seguinte ao ano calendário a que se refere a escrituração, conforme a Instrução Normativa RFB nº 2.003/2021, obedecendo ao leiaute estabelecido. As empresas têm até às 23h59 desse dia para concluir o envio.

Se a empresa não entregar, ou se o envio for realizado com informações incorretas ou imprecisas, há penalidades e multas previstas. No âmbito federal, as multas são:

- Atraso na entrega: 0,02% por dia de atraso sobre o valor da receita bruta, limitada a 1% da receita bruta.

- Entrega com dados incorretos: 5% do valor da operação correspondente à informação omitida ou incorreta.

- Inobservância das exigências: 0,5% da receita bruta por inobservância de outras exigências.

É importante ressaltar que perder os prazos pode gerar sérios prejuízos. Eventualmente, o governo pode prorrogar o prazo de entrega, mas isso não é frequente. A recomendação é sempre estar atento aos prazos e garantir que os dados sejam transmitidos de forma correta.

Como instalar e utilizar o PVA do SPED?

Para enviar os arquivos da Escrituração Fiscal Digital (EFD, ICMS, IPI e EFD Contribuições), as empresas precisam do Programa Validador e Assinador (PVA), responsável por validar e transmitir as informações. Esse programa requer a instalação de uma Máquina Virtual Java (JVM). A versão recomendada é 1.6 ou superior, sendo testado até a versão 1.8.201.

1) Execução do PVA

O PVA já inclui a Java Runtime Environment (JRE), que é essencial para a execução no Windows ou Linux. Embora seja possível rodá-lo com outras versões de JVM, recomenda-se utilizar a JRE embutida no instalador e sempre executar o programa pelos atalhos criados durante a instalação.

2) Instalação do PVA

Escolha o instalador conforme o sistema operacional:

- Versão 4.0.5:

- Para Windows: PVA_EFD_w32-4.0.5.exe

- Para Linux (64 bits): PVA_EFD_linux-4.0.5.bin

- Para Linux (32 bits): PVA_EFD_linux-4.0.5.bin

Dica para Windows: caso o download seja bloqueado, clique com o botão direito do mouse, escolha “Salvar link como…” e confirme o download.

- Versão 4.0.4:

- Para Windows: PVA_EFD_w32-4.0.4.exe

- Para Linux (64 bits): PVA_EFD_linux-4.0.4.bin

- Para Linux (32 bits): PVA_EFD_linux-4.0.4.bin

No Linux, lembre-se de adicionar permissão de execução com o comando chmod +x PVA_EFD_4.0.4.jar ou conforme o gerenciador de janelas utilizado.

Para download e mais informações detalhadas sobre o PVA e o SPED, saiba mais no site da Receita Federal.

Quais as principais regras do SPED?

Para garantir a conformidade no envio das informações via SPED, algumas regras devem ser observadas:

- Atualização constante: os layouts e tabelas do SPED são atualizados periodicamente pelo governo, exigindo que as empresas mantenham seus sistemas sempre alinhados;

- Preenchimento correto das informações: é fundamental seguir as orientações específicas para cada campo, conforme indicado nos manuais da Receita Federal;

- Respeito aos prazos de envio: atrasos na transmissão das informações podem gerar multas significativas;

- Validação prévia dos arquivos: o uso de ferramentas automatizadas que realizam a validação prévia é essencial para evitar retrabalhos e garantir a conformidade.

Como transmitir o SPED corretamente?

Transmitir o SPED corretamente é fundamental para a conformidade fiscal e contábil de sua empresa, impactando diretamente nas práticas de contabilidade. Seguir um processo claro e estruturado é a chave para uma transmissão sem erros. Confira um passo a passo para facilitar esse processo:

- Organize os documentos necessários: reúna todas as informações e documentos relevantes, como notas fiscais, registros contábeis e fiscais;

- Use um software específico: utilize o software fornecido pela Receita Federal ou um software de mercado compatível com o SPED para a geração dos arquivos;

- Verifique a consistência dos dados: antes de transmitir, verifique a precisão e a consistência dos dados inseridos, evitando erros e inconsistências;

- Assine digitalmente: utilize um certificado digital válido para assinar os arquivos do SPED, garantindo a autenticidade e a integridade das informações;

- Transmita via programa validador: utilize o programa validador da Receita Federal para transmitir os arquivos do SPED;

- Guarde os recibos de entrega: após a transmissão, guarde os recibos de entrega, pois eles são a prova da efetivação da operação;

- Acompanhe o processamento: monitore o processamento dos arquivos no sistema da Receita Federal para verificar se há pendências ou inconsistências a serem corrigidas.

Quais são as principais tabelas do SPED e como utilizá-las?

O SPED utiliza diversas tabelas para organizar as informações fiscais e contábeis. Essas tabelas são essenciais para a correta estruturação e interpretação dos dados enviados. Algumas das principais tabelas incluem:

- Tabela de Códigos de Situação Tributária (CST): classifica a situação tributária dos produtos e serviços.

- Tabela de Códigos Fiscais de Operações e Prestações (CFOP): identifica a natureza das operações fiscais.

- Tabela de Códigos de Ajustes de Apuração: utilizada para identificar ajustes na apuração dos impostos.

A utilização correta dessas tabelas é fundamental para garantir que os dados estejam de acordo com as exigências fiscais e contábeis, evitando erros que possam comprometer a conformidade da empresa.

Como a automação contábil pode facilitar a sua rotina com o SPED?

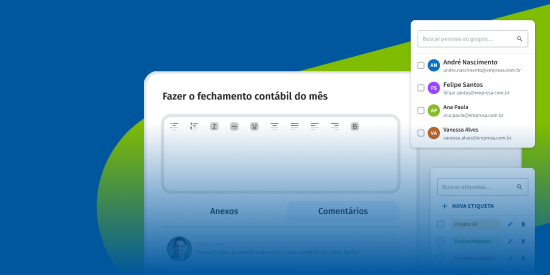

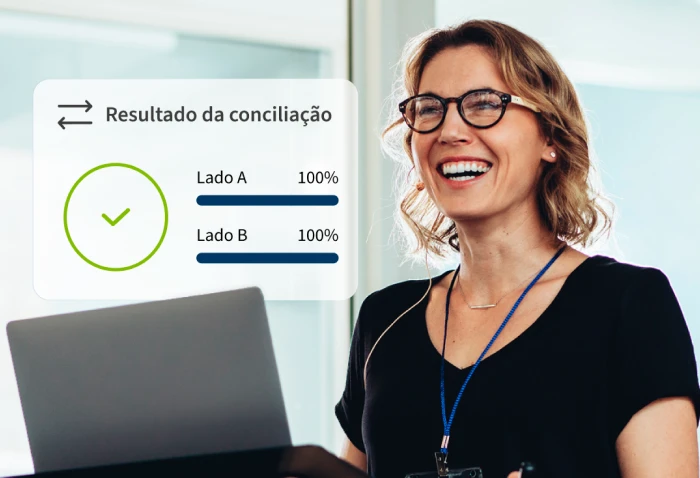

Diante de tantas obrigações fiscais e a complexidade dos dados, a automação se torna indispensável para garantir conformidade e eficiência. Com soluções automatizadas, a coleta, validação e estruturação dos dados são feitas de forma ágil e precisa, permitindo que a equipe contábil e fiscal se concentre em atividades estratégicas, ao invés de tarefas manuais repetitivas.

Precisa de ajuda para dominar o SPED? A Dattos tem a solução perfeita para você!

A Dattos oferece mais do que automação. Com nossas soluções, você pode transformar a forma como sua empresa lida com o SPED, garantindo segurança e tranquilidade no cumprimento das obrigações fiscais. Veja como:

- Preparação de dados eficiente: estruturamos os blocos críticos de maneira organizada e tabulada, facilitando a leitura e interpretação dos dados;

- Validação confiável: nossos modelos garantem que todas as informações estejam íntegras antes do envio, minimizando o risco de retificações e autuações fiscais;

- Redução de retrabalho: com a Dattos, sua empresa evita erros que podem gerar retrabalho e prejuízos, assegurando que os dados enviados estejam sempre corretos.

Se sua empresa ainda enfrenta desafios com o SPED, agora é o momento de investir em automação com uma solução que realmente entende as necessidades fiscais. Saiba mais e agende um diagnóstico para descobrir como a Dattos pode otimizar sua rotina contábil e fiscal.