PECLD representa um desafio crescente para profissionais financeiros e contábeis, buscando equilibrar riscos e precisão na gestão de créditos de liquidação duvidosa. Este complexo processo demanda uma abordagem meticulosa para evitar perdas financeiras significativas e manter a conformidade regulatória.

Com o aumento da necessidade de precisão e eficiência, encontrar soluções inovadoras torna-se indispensável. Por isso, este artigo explora os desafios, riscos e soluções envolvendo o PECLD, guiando você através de estratégias eficazes para superar obstáculos e melhorar a precisão. Acompanhe!

PECLD: o que é?

PECLD, ou Perdas Estimadas em Crédito de Liquidação Duvidosa, se refere à estimativa de créditos que uma empresa pode não conseguir recuperar. Este cálculo é vital para a gestão de riscos e a saúde financeira de uma organização, pois permite que as empresas preparem reservas adequadas para cobrir essas potenciais perdas.

Assim, o PECLD ajuda a garantir que os balanços reflitam uma imagem realista da situação financeira, facilitando decisões mais informadas e estratégicas. Saiba mais sobre o assunto no vídeo abaixo!

Objetivos

O foco da PECLD é identificar e quantificar antecipadamente os riscos de crédito, permitindo que as organizações se preparem adequadamente para possíveis inadimplências. Ao fazer isso, contribui para uma gestão financeira mais precisa e segura, otimizando a alocação de reservas para cobrir perdas potenciais.

Então, além de fortalecer a saúde financeira da empresa, também assegura uma maior transparência e confiabilidade nas demonstrações financeiras.

Benefícios da precisão no PECLD

- Melhora a gestão de risco — ao identificar com precisão os créditos de liquidação duvidosa, as empresas podem adotar estratégias proativas para mitigar riscos;

- Otimiza a alocação de reservas — permite que as empresas ajustem suas reservas para perdas de forma mais eficaz, evitando a alocação excessiva ou insuficiente de recursos;

- Aumenta a confiança dos investidores — relatórios financeiros mais precisos e transparentes fortalecem a confiança dos investidores e stakeholders;

- Apoia a tomada de decisões — informações precisas sobre perdas estimadas ajudam os gestores a tomar decisões financeiras e operacionais mais informadas;

- Melhora a conformidade regulatória — ajuda a garantir que a empresa esteja em conformidade com as normas contábeis e regulatórias aplicáveis.

Como calcular o PECLD?

Calcular o PECLD envolve uma abordagem detalhada que considera vários fatores financeiros e operacionais. Desse modo, exige uma análise profunda dos créditos em aberto, histórico de pagamentos, condições econômicas atuais, e possíveis mudanças no comportamento de pagamento dos devedores.

Ou seja, as empresas precisam adotar métodos estatísticos e modelos de previsão para estimar as perdas de forma precisa, garantindo que as reservas para créditos de liquidação duvidosa estejam alinhadas com os riscos reais enfrentados.

Então, basicamente, o cálculo segue os seguintes passos:

- Análise de crédito — avaliação do histórico de crédito e pagamentos dos clientes para classificar o risco de inadimplência;

- Segmentação — divisão dos créditos em categorias baseadas no risco de inadimplência;

- Estimativa de perdas — utilização dos dados históricos e projeções econômicas para estimar a porcentagem de perda esperada para cada categoria;

- Cálculo final — multiplicação do saldo total de créditos de cada categoria pela respectiva porcentagem estimada de perda para chegar ao valor total do PECLD.

Como o PECLD impacta seu negócio?

Primeiramente, a precisão na estimativa de PECLD afeta diretamente a reserva de capital que sua empresa precisa manter para cobrir créditos de difícil recuperação. Isso significa que uma avaliação precisa pode liberar recursos que, de outra forma, ficariam imobilizados como provisões excessivas.

Além disso, uma gestão eficaz do PECLD melhora a confiança dos investidores e parceiros comerciais na saúde financeira da sua empresa, refletindo uma gestão de risco sólida e uma contabilidade precisa.

Isso pode resultar em melhores condições de crédito, taxas de juros mais favoráveis e, em última análise, uma vantagem competitiva no mercado. Por fim, o PECLD influencia a tomada de decisões estratégicas, desde a definição de políticas de crédito até o planejamento financeiro e a análise de investimentos.

Quais os desafios e riscos da PECLD em planilhas?

Grande parte das empresas faz a gestão da PECLD em planilhas. A princípio, pode parecer uma solução prática, mas esconde riscos significativos que podem comprometer a saúde financeira da empresa.

Assim, conhecê-los é fundamental para evitar armadilhas comuns e para tomar decisões mais informadas. A seguir, saiba quais são os principais riscos.

Suscetibilidade a erros e inconsistências

A suscetibilidade a erros e inconsistências é um dos maiores riscos ao usar planilhas para gerenciar o PECLD. Estudos mostram que cerca de 88% das planilhas contêm erros, uma estatística alarmante que reflete a facilidade com que os erros de digitação, cálculos incorretos e omissões de dados podem ocorrer.

Essa alta probabilidade de erro não só compromete a precisão das estimativas de perda, como também pode levar a decisões financeiras mal informadas

A gestão de PECLD é um processo crítico, em que cada número tem um impacto direto na saúde financeira da empresa. Por isso, confiar em ferramentas propensas a erros pode resultar em consequências financeiras significativas e na perda de credibilidade junto a investidores e reguladores.

Dificuldades na atualização e manutenção

Planilhas exigem atualizações constantes e manuais, o que, além de ser bastante demorado, também aumenta o risco de desatualização dos dados. À medida que uma empresa cresce e o volume de transações aumenta, manter essas planilhas precisas e atualizadas torna-se uma tarefa árdua.

Esse esforço manual pode desviar recursos valiosos de outras atividades críticas, além de criar gargalos operacionais. Por isso, sem um processo automatizado ou um sistema dedicado, o risco de trabalhar com informações desatualizadas ou incorretas é alto, podendo levar a análises falhas e decisões estratégicas equivocadas.

Limitações na análise de dados

As planilhas, apesar de sua flexibilidade, não são projetadas para lidar com a complexidade e o volume de dados necessários para uma análise aprofundada de crédito de liquidação duvidosa. Elas carecem de funcionalidades avançadas para processamento de grandes volumes de dados, análise preditiva e modelagem de cenários, essenciais para uma estimativa precisa do PECLD.

Isso significa que insights valiosos podem passar despercebidos, e oportunidades de mitigar riscos podem ser perdidas. Além disso, a incapacidade de integrar dados de diferentes fontes de forma eficiente limita a visão holística do perfil de risco dos clientes, crucial para uma gestão eficaz de créditos e perdas.

Falta de segurança e controle de acesso

Os arquivos em planilha são facilmente compartilháveis, o que pode ser uma vantagem em termos de colaboração, mas também abre portas para acesso não autorizado a informações sensíveis.

Sem mecanismos robustos de controle de acesso, é difícil garantir que apenas as pessoas certas tenham acesso às informações corretas, aumentando o risco de vazamento de dados ou manipulação indevida.

Ainda há o fato que as planilhas não possuem funcionalidades avançadas de auditoria, tornando quase impossível rastrear quem fez o quê e quando. Esse cenário compromete a integridade dos dados e pode levar a sérias implicações de conformidade e segurança para a empresa.

Desafios na auditoria e conformidade

Os desafios na auditoria e conformidade são amplificados quando a gestão de PECLD é realizada por meio de planilhas. Sem funcionalidades avançadas de auditoria, é extremamente desafiador monitorar mudanças, acessos e atualizações nos dados, essenciais para processos de verificações.

Essa limitação dificulta a demonstração de conformidade com regulamentos e normas contábeis, pois não há registro confiável de quem acessou ou alterou as informações e quando isso ocorreu.

Em um ambiente regulatório cada vez mais rigoroso, a incapacidade de fornecer evidências detalhadas de conformidade pode resultar em penalidades, além de prejudicar a reputação da empresa.

Portanto, garantir a integridade dos dados e a conformidade regulatória exige uma abordagem mais sofisticada do que as planilhas podem oferecer.

Ineficiência no uso do tempo

O processo manual de inserção, atualização e análise de dados não só é propenso a erros, mas extremamente demorado. Profissionais financeiros e contábeis acabam gastando horas valiosas em tarefas que poderiam ser automatizadas, como a compilação de dados de diferentes fontes e o cálculo de estimativas de perdas.

Essa alocação de tempo ineficiente desvia o foco de atividades estratégicas importantes, como a análise de tendências de crédito e a otimização de políticas de risco. Em um ambiente de negócios ágil e competitivo, encontrar maneiras de reduzir o tempo dedicado a processos manuais é crucial para manter a eficiência operacional e a vantagem competitiva.

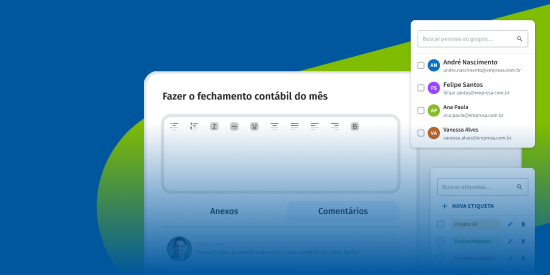

Automação do PECLD: qual a solução ideal?

A automação do PECLD surge como a solução ideal para superar os desafios e limitações das planilhas tradicionais. Implementar sistemas automatizados elimina a suscetibilidade a erros humanos e, ainda, aumenta a eficiência, segurança e precisão na gestão de créditos de liquidação duvidosa.

Com a automação, é possível integrar dados de diversas fontes em tempo real, facilitando análises mais complexas e decisões estratégicas mais assertivas. Este avanço tecnológico transforma a gestão financeira, permitindo que as empresas se concentrem em estratégias de crescimento, enquanto a automação cuida da precisão e da conformidade na estimativa de PECLD.

Saiba mais sobre a automação de provisões contábeis no vídeo abaixo.

A automação financeira representa uma virada de jogo na gestão do PECLD, marcando o fim da era das planilhas manuais. Com benefícios que vão desde a precisão aumentada até a eficiência operacional, a transição para ferramentas automatizadas é uma escolha estratégica.

Deseja começar essa mudança na sua empresa? Confira nosso roadmap de automação financeira para dar o primeiro passo em direção a uma gestão mais inteligente e segura.