Open finance: quem acompanha de perto as análises do ambiente de negócios brasileiro, já deve estar ciente de que esse é um dos temas mais debatidos ao longo dos últimos anos.

Mas você sabe, de fato, o que significa esse conceito e todo o potencial de transformação que Open Finance traz para a sociedade e as empresas do país?

Iniciado no primeiro semestre de 2019 pelo Banco Central, a abertura de dados do sistema financeiro e bancário é uma tendência que se espalha por outras grandes economias e que, também, pode trazer muito protagonismo para o Brasil na nova dinâmica de uma economia global mais digitalizada e interligada.

Ao longo deste artigo, você poderá entender com mais detalhes o funcionamento, as etapas e os benefícios que o Open Finance oferece. Boa leitura!

Open finance: o que é?

O Open Finance é o termo utilizado pelo Banco Central do Brasil para designar, justamente, o compartilhamento de informações entre bancos, instituições financeiras e clientes, trazendo mais transparência para todo o sistema financeiro nacional.

Por meio dessa visibilidade de dados é possível, por sua vez, fomentar uma oferta de serviços mais personalizados, de acordo com o perfil de cada cliente (pessoa física ou empresa).

Além disso, o Open Finance favorece a competição entre as instituições, reduzindo custos e permitindo que os consumidores sejam, de fato, aqueles que controlam seus dados financeiros.

Portabilidade, interoperabilidade, segurança na integração de APIs e fortalecimento da posição do cliente no relacionamento bancário: esses são os principais pilares que regem o Open Finance.

Como veremos mais à frente, o Open Finance é também a ampliação e a fase mais avançada do Open Banking.

Quais as etapas de construção do open finance?

Naturalmente, um projeto de porte do Open Finance não se construiu do dia para a noite e sua estrutura deve avançar ainda mais nos próximos anos.

Consequentemente, muitos benefícios ainda poderão ser absorvidos pelas empresas e consumidores, os quais, só recentemente, começaram a sentir os efeitos positivos da ampla transformação proposta pelo Open Finance.

Para termos uma ideia mais clara do potencial do Open Finance, em termos mercadológicos, projeta-se que a abertura de dados do sistema financeiro entre diferentes países deve movimentar até 2030 mais de 135 bilhões, segundo pesquisa recente.

No Brasil, basicamente, o Open Finance foi dividido pelo Banco Central em quatro grandes etapas.

Vejamos cada uma delas a seguir:

Acesso aos dados bancários

A primeira etapa do Open Finance se iniciou com a padronização de informações e disponibilização de canais para que os clientes dos bancos entendam melhor os serviços que lhes são ofertados.

Embora nesse primeiro momento – iniciado em fevereiro de 2021 – ainda não houvesse compartilhamento de dados entre instituições, já foi possível, dentre outros pontos:

- Melhorar o comparativo de taxas entre os bancos;

- Dar mais assertividade para o entendimento de clientes sobre serviços, que puderam analisar melhor os produtos bancários e avaliar o que fazia mais sentido para suas finanças;

- Disponibilizar informações mais claras para o mercado como um todo.

Compartilhamento de dados

Nesta etapa – implementada em agosto do ano passado – os primeiros dados de clientes começaram a ser compartilhados (sempre com autorização dos consumidores e empresas).

Dentre tais dados, podemos citar:

- Informações sobre transações nas contas bancárias dos clientes;

- Dados sobre uso de cartão de crédito;

- Produtos de crédito contratados pelo cliente.

Com isso, consumidores e empresas começaram, de fato, a serem colocados no centro do relacionamento com os bancos.

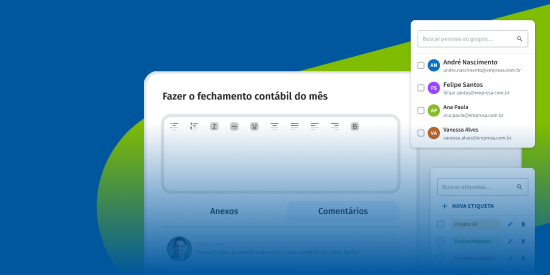

Outro ponto interessante desta fase do Open Banking envolve a contabilidade e a gestão financeira de clientes PJ, haja vista que eles possuem maior autonomia para acessarem seus dados.

De modo geral, essa etapa contribuiu no sentido de aumentar o poder de negociação dos clientes como um todo. Hoje, eles podem receber ofertas mais competitivas e adequadas para o seu perfil financeiro.

Continuous accounting

O continuous accounting – contabilidade contínua, na tradução direta do inglês – propõe que cargas de trabalho sejam distribuídas uniformemente ao longo do período contábil, redefinindo as operações e o papel das finanças na estrutura corporativa.

Em outras palavras, este é um método no qual as equipes conduzem as tarefas durante todo um ciclo contábil e em que os dados fiscais são analisados periodicamente – ao invés de concentrar picos de trabalho em um fechamento único.

Para que a sua implementação seja eficaz, é preciso que haja uma visão integral por parte da empresa, alcançando uma combinação equilibrada de tecnologia, processos e pessoas, como também buscando, além disso, uma mudança de mentalidade nas empresas a respeito do papel da contabilidade para o sucesso de um negócio.

Em linhas gerais, a abordagem se apoia em três princípios:

- Automação de processos contábeis repetitivos;

- Eliminação dos gargalos;

- Estabelecimento de uma cultura de melhoria contínua.

Nesse sentido, a capacidade de capturar, validar e analisar dados continuamente de maneira precisa, bem como, de distribuir a carga de trabalho ao longo do fechamento, pode significar a diferença entre um fechamento contábil preciso e assertivo.

Para tanto, a transformação digital da área financeira é essencial para metodologias inovadoras como o continuous accounting e pode representar um diferencial estratégico para uma organização dentro de um ambiente de negócios cada vez mais competitivo.

PIX e operações de pagamento

Em seguida, foi desenvolvido no Open Finance a estrutura necessária para novas operações de pagamento, incluindo o PIX.

Basicamente, a proposta é que os processos de pagamento se tornem mais ágeis e seguros, sempre tendo o cliente como principal alvo das ações dentro deste novo sistema financeiro.

Sobre o PIX, é válido citar que o meio de pagamento, hoje, já é utilizado por 71% da população do país.

Interoperabilidade com demais serviços financeiros

Em sua última etapa, a iniciativa do Banco Central permitiu que o compartilhamento de dados se estendesse não só aos bancos, mas às instituições financeiras autorizadas pelo BC.

Além disso, dados sobre operações de crédito, investimento, previdência e seguros também passaram a ser compartilhadas – sempre com a devida autorização dos clientes.

Quais as diferenças entre Open Banking e Open Finance?

O Open Banking e o Open Finance são movimentos interligados, mas é importante não confundi-los.

Fato é que, após a primeira fase do Open Banking, o Banco Central permitiu que outras instituições autorizadas do sistema financeiro nacional (e não apenas bancos) também pudessem acessar e compartilhar dados com a autorização de clientes.

Desse modo, a competitividade de todo o sistema se ampliou, já que, além dos bancos tradicionais, as fintechs, corretoras e companhias de seguro (dentre outros) puderam otimizar sua oferta de serviços, a partir de um maior conhecimento do mercado (consumidores e empresas).

Todo esse cenário traz uma série de benefícios para a economia, ambiente de negócios e sociedade brasileira. Vejamos os principais abaixo:

5 benefícios do Open Finance para o mercado

Como foi possível perceber, o Open Finance traz uma série de ganhos para todo o ambiente de negócios e consumo brasileiro.

Para sistematizar esses benefícios, nós preparamos uma lista com 5 pontos que resumem bem como a abertura de dados financeiros é uma iniciativa importante para o país. Confira:

Surgimento de novos negócios

O Open Finance tem como um de seus principais pilares o estímulo à competitividade no mercado financeiro.

Nesse sentido, empresas podem aproveitar o movimento de abertura de dados para desenvolver soluções que apoiem seus clientes, incluindo, por exemplo:

- Ferramentas para automação da contabilidade;

- Comparativos entre dados financeiros;

- Intermediação de crédito;

- Melhoria da oferta dos produtos de investimento, dentre outros.

As possibilidades são muito amplas e o maior beneficiado desse contexto, como veremos abaixo, são os consumidores.

Experiência do consumidor

A partir do pleno controle sobre seus dados financeiros, empresas e consumidores têm um maior poder de negociação junto aos bancos e demais instituições do sistema.

Naturalmente, esse fortalecimento da voz dos adquirentes de serviços financeiros tende a melhorar as jornadas de customer experience, um valor, aliás, que já é um dos diferenciais de novos negócios, como as fintechs e outras empresas de base tecnológica.

Transparência

Além de oferecer maior controle sobre os dados para seus clientes, um sistema financeiro aberto é mais transparente sobre seus serviços, empoderando empresas e consumidores.

Otimização da área contábil

A abertura do sistema financeiro nacional traz ainda uma série de ganhos para a gestão de processos da área contábil. Eles incluem:

- Facilitação no acesso a dados de movimentações financeiras e bancárias;

- Maior transparência no relacionamento com instituições;

- Otimização dos processos de conciliação contábil;

- Conferência de custos das operações financeiras;

- Integração dos departamentos de contabilidade e da área financeira por meio de dados padronizados.

Inclusão e portabilidade no open finance

Por fim, como vimos ao longo do presente artigo, o open finance é um vetor para inclusão de mais consumidores e empresas no sistema financeiro.

Tal ponto, por sua vez, favorece uma maior arrecadação tributária e clareza dos órgãos fiscalizatórios sobre as transações das empresas do país.

E isso sem falarmos na maior facilidade para migrar entre instituições financeiras e bancárias.

Mediante uma comunicação integrada e sistêmica, todo o mercado se torna mais ágil e a competição passa a ser liderada por quem oferta os melhores serviços – fator que, consequentemente, reduz a concentração bancária no país.

Qual o benefício do open finance?

O Open Finance é um movimento que demonstra, de modo objetivo, como a digitalização – combinada com uma visão estratégica sobre o mercado – pode trazer benefícios para toda a sociedade.

A iniciativa é uma verdadeira revolução que, por sua vez, contribui para a mudança do sistema financeiro nacional o qual, apesar dos desafios ainda presentes, vem se tornando cada vez mais inclusivo e diversificado.

No entanto, pensando na realidade do mercado, para que as empresas possam usufruir dos ganhos oferecidos pelo Open Finance, é importante que elas também invistam na transformação digital de suas áreas financeiras.

A Dattos, nesse sentido, é uma empresa parceira do ambiente de negócios nacional e oferece soluções completas para gestão de conciliações e análises de dados.

Desse modo, seu negócio pode acelerar a automação de processos contábeis, fiscais e financeiros.

A digitalização está avançando no sistema financeiro nacional por meio do Open Finance. Que tal se inspirar nessa iniciativa disruptiva para otimizar a transformação cultural e digital de sua empresa? Agende um diagnóstico com a Dattos!