Open Banking representa uma verdadeira revolução no sistema financeiro nacional e traz benefícios para uma série de áreas – do empoderamento de consumidores a contabilidade, passando pelo surgimento de novos modelos de negócio que aumentam o dinamismo da economia brasileira e global.

Já em 2021, por exemplo, as tendências impulsionadas pelo Open Banking movimentaram mais de US$ 15 bilhões em todo o mundo.

Esse valor deve crescer a uma média anual expressiva de 26,5% até 2026, quando a abertura de dados no sistema financeiro pode proporcionar ganhos na casa de US$ 48 bilhões.

Os dados são de um estudo recente que indicam ainda o avanço de soluções digitais para diversas rotinas da gestão financeira.

Mas, afinal de contas, o que é Open Banking e por que esse conceito vem sendo tão discutido nos últimos meses?

Neste artigo, trazemos uma análise completa sobre o tema e indicamos ainda como o Open Banking pode contribuir com a otimização de processos da contabilidade.

Acompanhem!

O que é o Open Banking?

Indo direto ao ponto, o Open Banking consiste na abertura de dados do sistema financeiro nacional, de modo que clientes possam compartilhar suas informações entre instituições financeiras de modo mais ágil, com segurança e plena autonomia.

Antes do Open Banking, as APIs que controlavam os dados de empresas e consumidores eram fechados e, na prática, de posse dos bancos.

Desse modo, isso travava a competição entre as instituições financeiras, que ficavam impossibilitadas de entender o comportamento daquele cliente e lhe oferecer serviços mais vantajosos.

Hoje, como explica o próprio Banco Central – que coordena o processo de implementação do Open Banking no Brasil:

“As instituições se conectam diretamente às plataformas de outras instituições participantes e acessam exatamente os dados autorizados pelos clientes. Todo esse processo é feito em um ambiente seguro e a permissão poderá ser cancelada pela pessoa sempre que ela quiser.”

É interessante observar também que o movimento de abertura dos sistemas financeiros nacionais é uma tendência global e que, no futuro, outras empresas também poderão acessar dados de consumidores e empresas interessadas, otimizando, por exemplo, processos de gestão da área financeira, contabilidade e o relacionamento comercial no mercado.

A Grã-Bretanha foi pioneira nesse sentido e é um importante estudo de caso, pois ela possuía um ambiente de negócios de alta concentração bancária, semelhante ao Brasil.

Atualmente, 86% do mercado britânico enxerga que os dados abertos geram valor para o sistema financeiro e 71% dos bancos encara com bons olhos o Open Banking.

O levantamento está presente no site do Open Banking do Reino Unido, que destacou também que seu processo de abertura financeira pode contribuir com o crescimento do PIB da região.

Aqui no Brasil, o Open Banking teve início em 2019 – com estruturação interna do BC – e seus primeiros passos entraram em vigor em 2021.

Vejamos, a seguir, as etapas de implementação do Open Banking no país.

As etapas do Open Banking no Brasil

O processo de efetivação do Open Banking no Brasil foi dividido em quatro fases principais:

Padronização de informações

A primeira etapa do Open Banking se iniciou com a padronização de informações e disponibilização de canais para que os clientes dos bancos entendam melhor os serviços que lhes são ofertados.Embora nesse primeiro momento – iniciado em fevereiro de 2021 – ainda não houvesse compartilhamento de dados entre instituições, já foi possível, dentre outros pontos:

- Melhorar o comparativo de taxas entre os bancos;Dar mais assertividade para o entendimento de clientes sobre serviços, que puderam analisar melhor os produtos bancários e avaliar o que fazia mais sentido para suas finanças;Disponibilizar informações mais claras para o mercado como um todo.

Compartilhamento de dados no Open Banking

Nesta etapa – implementada em agosto do ano passado – os primeiros dados de clientes começaram a ser compartilhados (sempre com autorização dos consumidores e empresas).Dentre tais dados, podemos citar:

- Informações sobre transações nas contas bancárias dos clientes; Dados sobre uso de cartão de crédito; Produtos de crédito contratados pelo cliente.

Com isso, consumidores e empresas começaram, de fato, a serem colocados no centro do relacionamento com os bancos.Outro ponto interessante desta fase do Open Banking envolve a contabilidade e a gestão financeira de clientes PJ, haja vista que eles possuem maior autonomia para acessarem seus dados. De modo geral, essa etapa contribuiu no sentido de aumentar o poder de negociação dos clientes como um todo. Hoje, eles podem receber ofertas mais competitivas e adequadas para o seu perfil financeiro.

Problemas com a gestão dos seus dados? Resolva com a nossa tecnologia!

Transações de pagamento

A terceira etapa do Open Banking – iniciada em outubro do ano passado – foi uma das mais revolucionárias para o ambiente de negócios brasileiro.Nela, conforme indicado pelo Banco Central, se iniciou o compartilhamento dos serviços de pagamento e o encaminhamento de proposta de operação de crédito entre instituições.Além disso, essa fase propiciou a consolidação do PIX na sociedade brasileira, meio de pagamento que hoje já é utilizado por 71% da população do país.

Demais serviços financeiros

Finalmente, com a última fase do Open Banking (que segue em implementação e teve início em dezembro de 2021), dados sobre os demais serviços financeiros passam a ser compartilhados entre as instituições.

Estamos falando, por exemplo, de informações padronizadas, sobre:

- Operações de câmbio;

- Investimentos;

- Seguros;

- Previdência e contas-salário.

Novamente, os clientes também ganham maior flexibilidade e autonomia para eles próprios consultarem seus dados, fazerem comparativos entre serviços e aumentarem seu poder de negociação. Veja a importância de contar com dados organizados na sua operação no vídeo a seguir.

Para não confundir: Open Banking x Open Finance

Hoje, além do Open Banking, o termo Open Finance tem sido utilizado no mercado.Basicamente, são movimentos interligados: após a primeira fase do Open Banking, o Banco Central permitiu que outras instituições financeiras (e não apenas bancos) também pudessem acessar e compartilhar dados com a autorização de clientes. Desse modo, a competitividade de todo o sistema financeiro se ampliou, já que, além dos bancos tradicionais, fintechs, corretoras e companhias de seguro (dentre outros) puderam otimizar sua oferta de serviços, a partir de um maior conhecimento do mercado (consumidores e empresas).Todo esse cenário traz uma série de benefícios para a economia, ambiente de negócios e sociedade brasileira. Vejamos os principais abaixo:

Os benefícios do Open Banking

Todo esse cenário traz uma série de benefícios para a economia, ambiente de negócios e sociedade brasileira. Vejamos os principais abaixo:

Surgimento de novas empresas, soluções e maior competitividade no sistema financeiro

Com o Open Banking, empresas podem aproveitar a abertura de dados para desenvolver soluções que apoiem seus clientes, incluindo, por exemplo, ferramentas para automação da contabilidade, comparativo entre dados financeiros, intermediação de crédito etc.As possibilidades são muito amplas e o maior beneficiado é o ambiente de consumo nacional.

Maior transparência e autonomia

Além de oferecer maior controle sobre os dados para seus clientes, um sistema financeiro aberto é mais transparente sobre seus serviços, empoderando empresas e consumidores.

Portabilidade ágil

A comunicação entre instituições também se torna mais ágil e a competição passa a se basear em quem oferta os melhores serviços.

Maior controle sobre as finanças

O consumidor passa a ter mais clareza sobre taxas e custos das instituições.

No caso de clientes PJ, passa a ser possível otimizar, por meio do Open Banking, a gestão da contabilidade, da área financeira e dos processos de conciliação e reconciliação. Conhecer as boas práticas para essa etapa das finanças é fundamental, então aproveite nosso eBook gratuito sobre reconciliação contábil e aplique-as agora mesmo!

Baixe o seu guia de reconciliação contábil!

Democratização, inclusão e descentralização do sistema financeiro

Por fim, o Open Banking também contribui com uma maior inclusão de consumidores que, antes, não tinham acesso aos serviços financeiros de instituições tradicionais.Por meio da análise de dados, por exemplo, novas empresas podem oferecer produtos que se adequam a diferentes perfis de clientes. Além disso, a competição do mercado – que se dá a partir do surgimento de novas empresas e soluções – favorece uma descentralização do sistema financeiro nacional, trazendo mais dinamismo para o nosso ambiente de negócios.

Open Banking e a contabilidade

Ao longo deste artigo, já destacamos pontualmente como o Open Banking pode contribuir com a contabilidade. Veja uma lista de outros benefícios que a abertura do sistema financeiro traz para a área contábil:

- Facilitação no acesso a dados de movimentações financeiras e bancárias;Maior transparência no relacionamento com instituições;Otimização dos processos de conciliação contábil;Conferência de custos das operações financeiras;Integração dos departamentos de contabilidade e da área financeira por meio de dados padronizados.

Conclusão: a importância de uma contabilidade digital na abertura do sistema financeiro

Para que a contabilidade usufrua de modo ainda mais efetivo dos benefícios do Open Banking, é importante investir na transformação digital da área.

Deste modo, a empresa não corre riscos de manter seus processos de conciliação em métodos antiquados (planilhas e preenchimento manual).

Além disso, ela poderá se preparar melhor para auditorias e também aumentar a transparência do negócio, potencializando, inclusive, a entrada de investimentos.

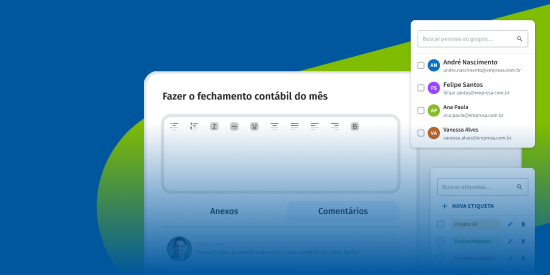

Para tanto, a Dattos é uma plataforma líder na automação e conciliação de processos da contabilidade, podendo ajudar sua empresa a colher todas as vantagens do Open Banking para a realidade de seus processos internos.

Conosco, você poderá centralizar processos e informações (financeiras, contábeis e fiscais) gerar mais valor para o negócio e aumentar sua segurança.

Com a nossa plataforma, você consegue ainda:

- Ter uma visão geral do seu negócio com uma plataforma que potencializa e acelera o processo de análises financeiras de empresas;

- Automatizar seus processos e, consequentemente, ganhar agilidade e inteligência nas rotinas gerenciais;

- Contar com um acompanhamento contínuo das finanças de sua empresa, favorecendo o equilíbrio e controle;

- Reduzir riscos, custos e tornar seu departamento financeiro estratégico e ágil com segurança e qualidade dos dados.

Agora que você já sabe como aplicar todas as vantagens do Open Banking para a contabilidade e gestão financeira de sua empresa, faça disso um diferencial para o seu crescimento e bons negócios! Entre em contato com nossos consultores e transforme as suas finanças!