Para muitos gestores e profissionais de finanças e contabilidade, o fechamento contábil é um dos momentos mais desafiadores do mês. Afinal, quando 80% do tempo da equipe financeira é gasto apenas na coleta e preparação de dados, cada detalhe conta.

Qualquer erro pode custar caro — seja em forma de multas, auditorias inesperadas ou decisões estratégicas equivocadas. Saber como realizar um fechamento contábil eficiente é essencial para evitar esses riscos e garantir que todos os dados estejam corretos, completos e dentro do prazo.

Neste guia, vamos mostrar como você pode transformar esse processo, evitando os erros mais comuns e garantindo a precisão que seu negócio precisa.

Aproveite a leitura!

O que é fechamento contábil?

O fechamento contábil é o processo de revisar e encerrar todas as contas de uma empresa ao final de um período específico — que pode ser mensal, trimestral ou anual. Esse processo envolve a verificação de que todas as transações financeiras foram corretamente registradas, a conciliação de saldos e a realização de ajustes necessários para garantir que os dados contábeis estejam precisos e completos.

Qual a importância do fechamento contábil?

Para garantir a saúde financeira da sua empresa, o fechamento contábil é mais do que essencial. Se ele não for feito corretamente, você corre o risco de enfrentar consequências sérias, como multas elevadas, auditorias rigorosas, impostos em atraso e até prejuízos financeiros irreversíveis. Veja por que ele é tão importante:

- Confirma a precisão das operações: garante que todas as transações estejam corretamente registradas e que os números nas demonstrações financeiras sejam precisos;

- Evita riscos fiscais: reduz o risco de multas e penalidades por erros ou inconsistências fiscais;

- Suporte para decisões estratégicas: assegura que as decisões da empresa sejam baseadas em dados financeiros corretos e confiáveis;

- Prepara a empresa para auditorias: facilita a identificação de inconsistências e garante que a empresa esteja pronta para auditorias e inspeções;

- Melhora a confiança dos stakeholders: aumenta a credibilidade dos relatórios financeiros, fundamentais para investidores, parceiros e a gestão.

Quando o fechamento contábil deve ser feito?

O fechamento contábil deve ser realizado ao final de cada período contábil definido pela empresa. Realizar o fechamento contábil regularmente, como ao final de cada mês, permite que você identifique e corrija possíveis erros antes que se tornem problemas maiores.

Além disso, o fechamento contábil anual é obrigatório por lei, como especificado no artigo 1.179 do Código Civil Brasileiro, que determina que todas as empresas devem manter um sistema de contabilidade uniforme. Entenda melhor sobre os períodos de elaboração do fechamento contábil:

- Fechamento mensal: ajuda a manter o controle contínuo das finanças, evitando surpresas no fim do ano e facilitando a identificação de inconsistências;

- Fechamento trimestral: permite uma análise mais detalhada do desempenho financeiro em períodos curtos, ajustando estratégias conforme necessário;

- Fechamento anual: obrigatório para fins de demonstrações financeiras e cumprimento de obrigações fiscais.

Ao realizar o fechamento contábil com frequência, você garante que a empresa esteja sempre atualizada, preparada para auditorias e com dados confiáveis para a tomada de decisões.

Qual a diferença entre o fechamento contábil e outros processos contábeis?

Embora o fechamento contábil seja um dos principais processos da rotina financeira de uma empresa, ele se diferencia de outras atividades contábeis importantes. Vamos entender como cada um deles funciona:

- Fechamento financeiro: foca na avaliação e controle dos fluxos de caixa, saldos bancários e movimentações financeiras. Diferente do fechamento contábil, que abrange todas as contas da empresa, o fechamento financeiro concentra-se apenas nas entradas e saídas de dinheiro, garantindo que a empresa tenha liquidez suficiente para cumprir com suas obrigações de curto prazo;

- Conciliação contábil: consiste na comparação detalhada de todas as contas contábeis da empresa com documentos de suporte, como extratos bancários, notas fiscais e comprovantes de pagamento. A conciliação garante que todas as transações estão devidamente registradas e é uma atividade contínua, fundamental para o fechamento contábil, pois ajuda a identificar e corrigir possíveis erros antes do fechamento final;

- Conciliação bancária: é uma forma específica de conciliação contábil que envolve a comparação dos registros da contabilidade com os extratos bancários para garantir que todos os recebimentos e pagamentos foram corretamente contabilizados. É uma atividade importante para evitar discrepâncias que possam impactar o fechamento contábil;

- Demonstrações financeiras: são documentos que apresentam a situação financeira da empresa, como o balanço patrimonial, demonstração de resultados do exercício (DRE) e fluxo de caixa. O fechamento contábil é essencial para garantir que essas demonstrações reflitam com precisão a realidade financeira da empresa.

Juntos, esses processos são essenciais para uma gestão financeira eficaz, para cumprir as obrigações contábeis, e para manter a empresa em conformidade com as normas contábeis e fiscais.

Quais os principais erros cometidos no fechamento contábil?

Como vimos anteriormente, o fechamento contábil é uma etapa crítica, e erros nesse processo podem trazer consequências sérias para a empresa. Veja os principais erros que você deve evitar:

- Lançamentos incompletos ou incorretos: não registrar todas as transações ou fazer lançamentos errados pode gerar distorções nos resultados financeiros, levando a problemas com auditorias e na tomada de decisão;

- Falhas na conciliação de contas: deixar de conciliar corretamente contas bancárias, contas a pagar e a receber pode resultar em diferenças não identificadas, afetando a precisão do fechamento contábil;

- Negligência com ajustes necessários: não realizar ajustes contábeis, como provisões, depreciações e amortizações, pode comprometer a qualidade das demonstrações financeiras;

- Documentação incompleta ou inconsistente: documentos faltantes ou inconsistentes, como notas fiscais e comprovantes de pagamento, dificultam a verificação e podem gerar problemas com a Receita Federal;

- Falta de revisão e supervisão: não revisar o trabalho de fechamento e não supervisionar as etapas críticas aumenta o risco de erros passarem despercebidos, comprometendo a conformidade fiscal.

Evitar esses erros é fundamental para garantir um fechamento contábil preciso e confiável, minimizando riscos e assegurando a conformidade com as normas fiscais.

Quais são os impactos das inconsistências financeiras no fechamento contábil?

Você sabia que quase 90% das empresas brasileiras enfrentam algum problema fiscal que coloca seus negócios em risco? Essa é a realidade apontada por um estudo da Fundação Getúlio Vargas. As inconsistências financeiras são os principais vilões, e os riscos que elas trazem para sua empresa são grandes:

- Relatórios inexatos: inconsistências financeiras podem distorcer seus relatórios, impactando diretamente as decisões estratégicas. Afinal, como confiar em dados que não estão corretos?

- Problemas fiscais: divergências nos números podem atrair a atenção das autoridades fiscais, resultando em multas e penalidades que afetam o caixa da empresa.

- Confiança reduzida: imagine como os stakeholders — investidores, bancos, parceiros — vão reagir ao perceber que os números da sua empresa não batem. A confiança na gestão pode se perder rapidamente.

- Decisões equivocadas: tomar decisões estratégicas com base em dados errados pode comprometer o futuro do negócio. Uma escolha mal informada hoje pode ser um grande problema amanhã.

- Perda de tempo e recursos: corrigir inconsistências após o fechamento contábil não é só frustrante — é caro. Tempo e recursos que poderiam ser usados para crescer são desperdiçados.

- Dificuldade de planejamento: com dados financeiros incertos, como planejar o próximo passo com segurança? A gestão de projetos, o planejamento estratégico e financeiro se tornam um verdadeiro desafio.

Evitar inconsistências financeiras é fundamental para manter a saúde do seu negócio e garantir que todas as decisões sejam tomadas com base em dados confiáveis e precisos.

Como fazer o fechamento contábil (passo a passo)?

Realizar o fechamento contábil com precisão é essencial para evitar erros e garantir que sua empresa esteja sempre em conformidade com as normas fiscais. Siga este passo a passo:

1. Reúna todos os documentos financeiros

Colete todos os extratos bancários, notas fiscais, comprovantes de pagamento, relatórios de despesas e qualquer outro documento que comprove as transações realizadas. Esses documentos são a base para assegurar que todas as operações financeiras foram registradas corretamente e para garantir o cumprimento das obrigações acessórias e demonstrativos.

2. Concilie as contas

Verifique se os registros contábeis batem com os extratos bancários e outros documentos financeiros. A conciliação de contas é essencial para identificar e corrigir possíveis erros ou omissões antes de finalizar o fechamento.

3. Ajuste os lançamentos contábeis

Faça todos os ajustes necessários na escrituração, como provisões, depreciações, amortizações e reclassificações de despesas. Esses ajustes garantem que as demonstrações financeiras reflitam a realidade econômica da empresa.

4. Revise todas as informações do fechamento contábil

Realize uma revisão minuciosa para certificar-se de que não há erros, inconsistências ou dados faltantes. A revisão final é crucial para garantir a precisão dos relatórios e evitar problemas futuros com auditorias.

5. Finalize o balanço e as demonstrações financeiras

Prepare o balanço patrimonial, a demonstração de resultados do exercício (DRE), o fluxo de caixa e outras demonstrações financeiras exigidas, garantindo que estejam em conformidade com as normas de auditoria interna. Esses documentos devem estar prontos e corretos para serem apresentados aos stakeholders e autoridades fiscais.

Quais são os maiores desafios do fechamento contábil?

O fechamento contábil envolve uma série de etapas complexas que exigem precisão e eficiência. No entanto, muitas empresas enfrentam desafios que dificultam esse processo. Confira os principais obstáculos que podem impactar o fechamento contábil:

- Cálculos manuais e complexos: a realização manual de cálculos aumenta o risco de erros, tornando o processo mais demorado e menos preciso;

- Alto volume de lançamentos manuais: cada lançamento manual é uma oportunidade para erros, o que pode levar a inconsistências nos relatórios financeiros;

- Dados internos e externos não recebidos dentro do prazo: atrasos na recepção de dados podem comprometer o fechamento contábil e dificultar a entrega de relatórios dentro dos prazos estabelecidos;

- Confiança em controles detectivos e não preditivos: muitos processos ainda dependem de controles que identificam erros após eles ocorrerem, em vez de prevenir problemas antes que eles aconteçam;

- Excesso de lançamentos fora do período de competência: lançamentos realizados fora do período correto podem distorcer os resultados financeiros e gerar problemas com auditorias;

- Complexidade na reconciliação intercompany e consolidação manual: reconciliar transações entre empresas do mesmo grupo de forma manual pode ser extremamente complexo e sujeito a erros;

- Atrasos recorrentes na conclusão do fechamento contábil: atrasos constantes afetam a entrega de relatórios e podem impactar negativamente as tomadas de decisão;

- Consumo excessivo de recursos: processos manuais e complexos consomem muito tempo e recursos da equipe, reduzindo a eficiência;

- Gestão manual do processo: dificulta a identificação de gargalos e a comunicação entre as áreas, tornando o fechamento contábil ainda mais desafiador.

Entender esses desafios é essencial para identificar onde estão os gargalos no fechamento contábil e como otimizar o processo com automação, para torná-lo mais rápido, preciso e eficiente.

Por que a automação é indispensável para um fechamento contábil preciso?

Automatizar o fechamento contábil não é apenas uma tendência — é uma necessidade para qualquer empresa que deseja reduzir erros, ganhar eficiência e manter a conformidade fiscal. Veja por que a automação faz toda a diferença:

Redução de erros manuais

Os processos manuais são vulneráveis a falhas humanas, como digitação incorreta e omissão de informações importantes. A automação elimina esses riscos, garantindo que todos os registros e relatórios sejam feitos com maior precisão e consistência.

Agilidade no fechamento

Com a automação, tarefas que antes demandavam dias ou até semanas podem ser concluídas em poucas horas. Isso permite que a equipe financeira dedique mais tempo à análise de dados e à tomada de decisões estratégicas, aumentando a produtividade.

Segurança e conformidade garantidas

Soluções de automação contábil são programadas para seguir as normas e regulamentações fiscais, reduzindo consideravelmente o risco de multas, penalidades e outras complicações legais por erros ou omissões no fechamento contábil.

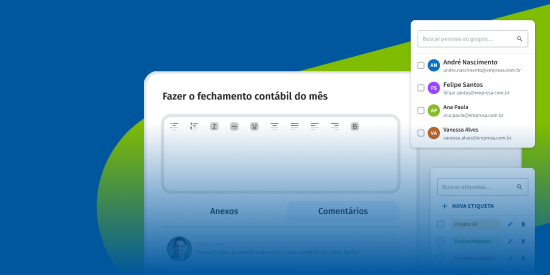

Visibilidade em tempo real

A automação permite que você acompanhe o progresso do fechamento contábil em tempo real, facilitando a identificação de possíveis inconsistências e promovendo a correção imediata, o que garante um processo mais fluido e seguro.

A Dattos pode ser a solução ideal para um fechamento contábil sem erros! Quer conhecer?

Se o fechamento contábil ainda é um desafio na sua empresa, saiba que a Dattos já ajudou grandes emp a superarem esse obstáculo. Um exemplo disso é o case da COFCO International, uma das maiores empresas do agronegócio mundial, que enfrentava dificuldades para garantir a precisão e a agilidade do seu fechamento contábil.

Como a Dattos ajudou a COFCO International?

- Automação das reconciliações contábeis para mais de 840 contas de 15 grupos de contas;

- Centralização dos processos de fechamento e padronização das informações financeiras, assegurando maior controle e eficiência;

- Dashboards gerenciais e capas contábeis personalizadas para maior visibilidade e controle das atividades;

- Regras customizadas de limpeza, tratamento e batimento de dados, garantindo a qualidade e a conformidade das informações financeiras;

- Transparência para auditorias com controle de aprovação e justificativas.

Leia mais | COFCO International: conciliações automatizadas para mais de 840 contas contábeis

Pronto para transformar o fechamento contábil da sua empresa? Preencha o formulário que logo logo a nossa equipe de especialistas vai entrar em contato com você!