Erros tributários são comuns nas rotinas do setor fiscal devido à complexidade tributária no Brasil, que ocupa o topo do ranking global. No entanto, essa situação não deve ser aceitável, pois sua empresa pode sofrer impactos econômicos e até infringir leis.

A fiscalização da Receita Federal é altamente eficaz, especialmente após a implementação do Sistema Público de Escrituração Digital (SPED) em 2007. A legislação desafiadora exige alto desempenho das equipes fiscais.

Atualmente, as empresas levam em média de 1.483 a 1.501 horas para quitar tributos no país, de acordo com o Banco Mundial. Além disso, as horas trabalhadas com obrigações acessórias e acompanhamento de fiscalizações podem chegar a 34 mil por ano, dependendo da empresa, de acordo com uma pesquisa da Deloitte.

No entanto, a boa notícia é que é possível superar essa morosidade e perda de produtividade por meio de processos automatizados. Neste artigo, apresentaremos os erros tributários mais frequentes e como a tecnologia pode ser sua aliada nesse desafio. Acompanhe a leitura!

Erros tributários: quais são os mais frequentes?

As operações fiscais são essenciais para a legalidade de uma empresa, fornecendo dados tributários valiosos para a tomada de decisões. Esses números auxiliam no posicionamento e expansão do negócio, alinhados com as exigências dos órgãos fiscais do país.

Portanto, a segurança tributária deve ser uma prioridade, incluindo auditorias, conciliações e uma visão estratégica dos CFOs. É crucial garantir a consistência das informações fiscais para promover transparência, atrair investimentos e evitar autuações e multas.

A seguir, apresentamos uma lista dos erros tributários mais comuns que devem ser evitados.

1. Falta de acompanhamento da legislação tributária

A legislação tributária é um desafio para os empreendedores, pois os impostos variam de acordo com a natureza do negócio e a atividade exercida. As regulamentações tributárias dos municípios, estados e União tornam nosso ambiente ainda mais complexo.

Muitos empresários não compreendem suas responsabilidades fiscais ao iniciar um negócio e subestimam a importância das equipes contábeis para o sucesso. Conhecer a legislação é fundamental e deve ser compartilhado por todas as lideranças para auxiliar na tomada de decisões.

É importante destacar que nosso ambiente fiscal é dinâmico, com a criação de 46 normas tributárias por dia, de acordo com o IBPT. Nesse sentido, a tecnologia e o suporte especializado são essenciais para acompanhar as atualizações fiscais que impactam as organizações.

2. Desconhecimento do ICMS

O ICMS, Imposto sobre Circulação de Mercadorias e Serviços, é um imposto estadual com regras específicas em cada unidade federativa, o que pode intimidar os empreendedores devido à sua complexidade.

As normas fiscais do ICMS são detalhadas e requerem atenção, especialmente para verificar a possibilidade de aproveitamento de créditos.

Além disso, há o Diferencial de Alíquota, conhecido como DIFAL, que é uma taxa aplicada nas compras empresariais interestaduais para determinar o valor a ser pago.

3. Definição de alíquotas

As alíquotas são determinadas através do cálculo de impostos e podem variar dependendo do local e da legislação da sede do negócio.

A variação das alíquotas costuma gerar dúvidas, já que cada imposto possui uma alíquota específica que deve ser aplicada na nota fiscal.

Selecionar a alíquota de forma incorreta pode ser interpretado pelo Fisco como sonegação, levando a exigências de retificações ou até mesmo autuações por parte do órgão fiscalizador.

4. Não realizar o planejamento tributário

A falta de planejamento é um dos principais erros tributários que pode levar as empresas a pagar mais impostos do que o necessário ou deixar de aproveitar créditos.

O planejamento tributário é fundamental para prever e antecipar ações que possam impactar negativamente o caixa e a imagem da empresa.

Além disso, ao seguir agendas tributárias planejadas, o setor fiscal das empresas pode otimizar a precificação de produtos e serviços, aumentando sua competitividade.

O planejamento tributário envolve, dentre outros pontos:

- Escolher o regime tributário correto;

- Avaliar possibilidades de aproveitamento de créditos fiscais;

- Pagar os impostos em dia, conforme calendários automatizados;

- Levantar dados sobre a gestão fiscal;

- Automatizar a análise de dados e estudar cenários tributários favoráveis para o negócio e dentro das regras do FISCO.

5. Não emitir nota fiscal

A nota fiscal desempenha um papel fundamental ao comprovar as transações comerciais e os impostos gerados, evidenciando o cumprimento das legislações fiscais pelo empreendimento. Esses documentos são essenciais para a organização e controle financeiro do negócio.

Além de sua função contábil, as notas fiscais são acompanhadas pelos estados e o Código Tributário Nacional estabelece que devem ser arquivadas por, no mínimo, 5 anos.

Atualmente, existem quatro tipos de notas fiscais:

- NF-e: Nota Fiscal Eletrônica de Produtos ou Mercadorias;

- NFC-e: Nota Fiscal ao Consumidor Eletrônica;

- NFS-e: Nota Fiscal de Serviços Eletrônica;

- CT-e: Conhecimento de Transporte Eletrônico.

Todos os enquadramentos fiscais têm a obrigação de emitir notas fiscais, exceto os Microempreendedores Individuais (MEI).

Apesar dessa obrigação, a não emissão do documento é um dos erros tributários mais comuns cometidos pelas empresas, sujeitando-as a penalidades que podem chegar a 100% do valor de cada nota processada.

Por isso, é recomendado realizar a conciliação e conferência contínua das notas fiscais, a fim de otimizar a gestão dos documentos fiscais.

6. Selecionar o regime tributário errado

Atualmente, existem quatro tipos principais de regimes tributários no Brasil:

- Simples Nacional: destinado a micro e pequenas empresas, possui uma carga tributária simplificada e unificada, com alíquotas progressivas de acordo com o faturamento da empresa.

- Lucro Real: nesse regime, os impostos são calculados com base no lucro líquido real da empresa, considerando todas as receitas, despesas e custos efetivamente realizados. É obrigatório para empresas de determinados setores e com faturamento acima de determinado valor.

- Lucro Presumido: aqui, a base de cálculo dos impostos é estabelecida com base em uma margem de lucro presumida, que varia de acordo com a atividade da empresa. É uma opção para empresas que não são obrigadas a adotar o Lucro Real.

- Lucro Arbitrado: ele é aplicado quando a empresa não apresenta escrituração contábil regular. Nesse caso, a Receita Federal determina o lucro da empresa com base em critérios estabelecidos por lei.

A escolha do regime tributário adequado requer suporte especializado, pois é necessário analisar as características do negócio e identificar qual oferece os melhores benefícios. Selecionar um regime inadequado pode resultar em pagamento excessivo de impostos ou até mesmo inadimplência devido a uma carga tributária superior à capacidade financeira da empresa.

É comum as empresas optarem por um regime que não apresenta os benefícios mais adequados para suas necessidades, e isso é um dos erros tributários mais comuns cometidos.

7. Preenchimento e pagamento incorreto de impostos

adoção de modelos informatizados do SPED e a transformação digital da Receita têm permitido a otimização do processo de preenchimento de dados fiscais. No entanto, muitas empresas ainda enfrentam problemas de conferência e gestão tributária, o que resulta em pagamentos indevidos de impostos.

Essas falhas podem ter consequências graves, incluindo multas significativas que podem ameaçar a sobrevivência do negócio no mercado. É essencial contar com suporte tecnológico para evitar erros e garantir a conformidade fiscal.

8. Falhas no envio das obrigações acessórias também faz parte dos erros tributários

Além dos impostos tradicionais, as empresas enfrentam o desafio adicional de lidar com uma variedade de obrigações acessórias que devem ser enviadas regularmente ao FISCO.

Esses documentos requerem processos de conciliação e gestão automatizados para evitar erros que possam resultar em multas e notificações dos órgãos fiscalizatórios. Garantir o cumprimento adequado dessas obrigações é essencial para evitar problemas legais e financeiros.

Como a automação fiscal contribui para superar erros tributários?

Automatizar envolve a implementação de um sistema inteligente para realizar tarefas burocráticas e repetitivas de forma eficiente. A automação fiscal utiliza plataformas inteligentes para substituir operações manuais em diversas etapas, como:

- Emissão e gestão de notas fiscais;

- Lançamentos contábeis e balanços;

- Acompanhamento em tempo real de atualizações tributárias;

- Escrituração, apuração e pagamento de impostos;

- Geração de relatórios;

- Conciliação e reconciliação fiscal e contábil.

Essas soluções digitais otimizam atividades e rotinas, evitando erros tributários e proporcionando ganhos de produtividade, conformidade e transparência, que podem atrair investimentos a longo prazo.

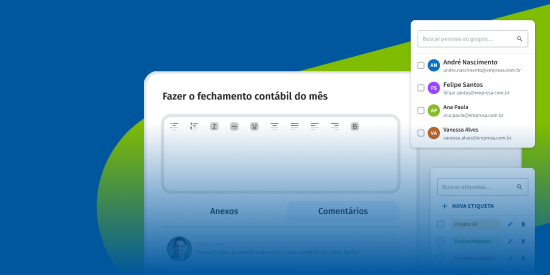

A plataforma Dattos centraliza processos e informações financeiras, contábeis e fiscais, proporcionando valor ao negócio e aumentando a confiança com uma estrutura padronizada e dados seguros.

Com a nossa plataforma, você consegue ainda:

- Ter uma visão geral do seu negócio com uma plataforma que potencializa e acelera o processo de análises financeiras das empresas;

- Automatizar seus processos e ganhar agilidade e inteligência nas rotinas gerenciais da área fiscal;

- Contar com um acompanhamento contínuo das finanças de sua empresa, favorecendo o equilíbrio e controle;

- Melhorar a transparência e o relacionamento com o Fisco;

- Reduzir riscos, custos e tornar seu departamento fiscal estratégico e ágil com segurança e qualidade dos dados.

Soluções como a Dattos podem, por fim, empoderar os times financeiros a tomarem decisões estratégicas baseadas em dados, reduzindo até 70% do tempo gasto em conciliação contábil e fiscal.

Agora que você já sabe tudo sobre o assunto, evite erros e inconsistências financeiras, especialmente no âmbito tributário, com nosso checklist exclusivo!