A contabilidade fiscal é uma área de extrema importância para as grandes empresas, pois envolve uma série de obrigações acessórias que devem ser cumpridas.

Neste artigo, vamos detalhar as 9 principais obrigações fiscais dessas empresas, proporcionando um entendimento mais claro para os gestores e profissionais da área. Acompanhe a leitura!

Contabilidade fiscal: conheça o panorama

O Brasil é um dos países mais complexos do ponto de vista fiscal e, nesse sentido, a estruturação de processos eficientes na área de contabilidade é indispensável para o sucesso de uma empresa.

Para termos uma ideia mais clara desse cenário, o IBPT estimou que o país edita, em média, 46 novas regras tributárias por dia útil. Além disso, um estudo do Banco Mundial relatou que as empresas brasileiras gastam, em média, 1501 horas anualmente apenas para calcular e pagar impostos.

E esse contexto é especialmente desafiador para as grandes empresas que possuem um número expressivo de entregas e obrigações acessórias a serem enviadas ao FISCO. Como veremos logo mais, para superar os obstáculos do ambiente de negócios brasileiro, as companhias do país precisam investir em uma contabilidade fiscal automatizada.

Além disso, é fundamental que os gestores tributários e contábeis tenham um conhecimento detalhado das principais obrigações que incidem sobre as empresas em que atuam. Vale frisar que as falhas nesse acompanhamento podem impactar, inclusive, a gestão financeira das companhias e gerar gargalos relacionados a multas e autuações.

Veja quais os tipos de regimes tributários para grandes empresas

Mas antes de falarmos das obrigações acessórias que fazem parte da contabilidade fiscal das grandes empresas, é importante definirmos o modelo fiscal dessas organizações.

Do ponto de vista fiscal, as companhias de grande porte se enquadram nos seguintes regimes tributários:

- Lucro Real;

- Lucro Presumido;

- Lucro Arbitrado.

A seguir, analisaremos mais detalhes sobre cada um desses regimes e, em seguida, as entregas que devem ser consideradas nas rotinas da contabilidade fiscal!

Lucro Real

De modo objetivo, o Lucro Real é o regime de contabilidade fiscal para empresas com faturamento anual superior a R$ 78 milhões.

Além disso, determinadas companhias precisarão seguir as normas e obrigações do lucro real se:

- Obtiverem lucros no exterior;

- Atuem nos segmentos financeiro ou de factoring;

- Usem uma base de cálculo estimada para pagamento mensal de IRPJ;

- Contem com benefícios fiscais específicos do lucro real.

Consequentemente, organizações que ultrapassam o teto de faturamento de R$ 78 milhões ou cumprem algum dos critérios acima citados, não podem se enquadrar em regimes menos complexos, como o Simples Nacional (pequenas empresas) e o Lucro Presumido, que veremos a seguir.

Lucro Presumido

O Lucro Presumido é um regime simplificado para companhias com faturamento superior aos limites do Simples, mas cujo teto anual não ultrapassa R$ 78 milhões.

Diferente do lucro real – cujo cálculo fiscal pode ser realizado trimestralmente, semestralmente ou anualmente – no lucro presumido, o cálculo é obrigatório a cada três meses.

Finalmente, o enquadramento no lucro presumido é calculado a partir da receita bruta – no lucro real, se considera a receita mensal ou o lucro acumulado.

Lucro Arbitrado

Concluindo, temos ainda o Lucro Arbitrado, tipo de regime utilizado pela Receita para calcular os impostos de empresas que deixaram de entregar suas obrigações acessórias.

Em alguns casos, as empresas também podem optar pelo regime, quando:

- Pela perda de documentos fiscais;

- Se enquadrou – de modo indevido – no Lucro Presumido;

- Por falhas no preenchimento ou perda de controle sobre informações essenciais da contabilidade fiscal (escriturações e demonstrações financeiras, por exemplo).

Nesses cenários, a empresa deverá realizar uma apuração trimestral de impostos com base na receita bruta.

Entenda quais as principais entregas fiscais das grandes empresas

Agora que você já conhece os regimes tributários mais utilizados por grandes companhias, separamos uma lista das principais obrigações acessórias dessas organizações.

É importante observar que as obrigações acessórias se referem às informações fiscais e entregas remetidas ao FISCO para o cálculo de impostos das empresas.

Na base dessas obrigações, podemos incluir os seguintes documentos:

- Escriturações e fechamentos contábeis;

- Demonstrativos financeiros e fiscais;

- Notas fiscais de produto ou serviço;

- Informações referentes a folhas de pagamento e recursos humanos;

- Declarações fiscais e sociais.

Vejamos agora um resumo sobre cada uma das 9 principais obrigações que fazem parte da contabilidade fiscal das empresas!

Nota Fiscal de Serviços Eletrônica (NFS-e) e Nota Fiscal do Tomador de Serviços (NFTS)

A Nota Fiscal de Serviços Eletrônica (NFS-e) é um dos documentos que fazem parte do projeto nacional do SPED e que, basicamente, atesta a prestação de um determinado serviço.

A NFS-e é um documento obrigatório para qualquer empresa que pague o ISSQN (Imposto sobre serviço de qualquer natureza) e seu armazenamento é inteiramente digital.

Para tanto, é necessário o uso de sistemas específicos para a sua emissão e envio à Receita Federal

Além da NFS-e, o município de São Paulo exige, em alguns casos, a Nota Fiscal do Tomador de Serviços (NFTS).

Criada em 2011 em substituição a Declaração Eletrônica de Serviços (DES), a NFTS é um documento que também certifica a prestação de serviços para PJs.

Basicamente, esse documento deve ser emitido em São Paulo a partir das seguintes hipóteses:

- Serviços tomados com prestador estabelecido fora do município de São Paulo;

- Quando não é realizada a emissão da NFS-e por alguma razão.

GIA

Dando continuidade às obrigações acessórias que fazem parte da contabilidade fiscal de grandes empresas, temos a GIA – Guia de Informação e Apuração do ICMS.

Obrigatório em alguns estados do país, o documento deve ser auferido mensalmente e contém informações sobre a apuração do ICMS em operações interestaduais.

Em alguns cenários, as empresas do Lucro Real ou Presumido também deverão fazer a entrega da GIA-ST, o qual contém registros do ICMS-ST (substituição tributária que ocorre na antecipação do ICMS).

Sintegra e Notas Fiscais na contabilidade fiscal

Embora o Sintegra (Sistema Integrado de Informações Sobre Operações Interestaduais com Mercadorias e Serviços) não seja uma obrigação acessória, o incluímos em nossa lista pela seguinte razão:

É por meio dele que sua empresa irá emitir notas fiscais (documento indispensável da contabilidade fiscal) e padronizar o envio de informações para o Fisco.

Em outras palavras: sem o registro do Sintegra, não é possível emitir notas ou mesmo realizar a escrituração digital de livros fiscais.

Assim, toda empresa que precisa emitir notas fiscais é obrigada a utilizar o Sintegra.

EFD (ICMS/IPI, Contribuições e Reinf)

Conforme especificado na plataforma do SPED, a Escrituração Fiscal Digital – EFD consiste num conjunto de escriturações exigidas pelo Fisco para a apuração de impostos.

Toda EFD deve ser assinado digitalmente para envio ao ambiente do SPED e temos dois tipos desse documento:

- A EFD ICMS/IPI é obrigatória para todo contribuinte (exceto Simples Nacional) que paga os impostos de ICMS e IPI. Sua entrega é mensal;

- Já a EFD Contribuições diz respeito aos documentos e inventários que atestam os registros do PIS/Pasep, Cofins e CPRB e que também devem ser enviados mensalmente;

- Por fim, a EFD Reinf tem a entrega mensal e envolve todas as contribuições previdenciárias de empresas com faturamento superior a R$ 78 milhões.

DCTF

Todas as empresas do Lucro Real e Presumido estão habituadas à entrega mensal da DCTF em sua contabilidade fiscal.

Sigla para Declaração de Débitos e Créditos Tributários Federais, a DCTF envolve um conjunto de informações fiscais utilizadas para apuração de vários impostos e lançamento de créditos tributários pela Receita Federal.

Dentre os impostos calculados a partir de dados da DCTF, podemos citar os seguintes exemplos:

- IRPJ (Imposto de Renda da Pessoa Jurídica);

- IPI (Imposto sobre Produtos Industrializados);

- CSLL (Contribuição Social sobre o Lucro Líquido);

- PIS/Pasep (Programa de Integração Social e para o Programa de Formação do Patrimônio do Servidor Público);

- COFINS (Contribuição para o Financiamento da Seguridade Social);

- CPSS (Contribuição do Plano de Seguridade Social do Servidor Público);

- CPRB (Contribuição Previdenciária sobre a Receita Bruta), dentre outros.

GFIP

O GFIP é mais uma obrigação acessória que faz parte do dia a dia de grandes empresas e se refere a Guia de Recolhimento do FGTS e de Informações à Previdência Social

Na GFIP, há as informações de vínculos empregatícios e remunerações que são geradas obrigatoriamente pelo aplicativo SEFIP e enviadas à Receita Federal.

De entrega mensal, a GFIP é obrigatória para todas as empresas que possuem colaboradores e, consequentemente, devem recolher informações remuneratórias e previdenciárias dos empregados.

CAGED e eSocial

Ainda relacionado às informações de colaboradores, o CAGED (Cadastro Geral de Empregados e Desempregados) é uma base informacional preenchida pelas empresas.

Seu objetivo é registrar todas as admissões e saídas de empregados nas companhias do país.

Já o eSocial é mais uma das plataformas do SPED que unifica todas as obrigações acessórias de ordem trabalhista das empresas. Elas incluem:

- LRE (Livro de Registro de Empregados);

- CAT (Comunicação de Acidente de Trabalho);

- CD (Comunicação de Dispensa);

- CTPS (Carteira de Trabalho e Previdência Social);

- PPP (Perfil Profissiográfico Previdenciário);

- RAIS (Relação Anual de Informações Sociais);

- DCTF (Declaração de Débitos e Créditos Tributários Federais), dentre outros.

ECD

Uma das obrigações acessórias mais importantes para a contabilidade fiscal de grandes empresas é a ECD – Escrituração Contábil Digital.

Ela deve conter todas as informações de ordem fiscal e previdenciária digitalizadas a partir dos seguintes documentos:

I – Livro Diário e seus auxiliares, se houver;

II – Livro Razão e seus auxiliares, se houver;

III – Livro Balancetes Diários, Balanços e fichas de lançamento comprobatórias dos assentamentos neles transcritos.

Todas as empresas do Lucro Real e Lucro Presumido devem fazer a entrega anual da ECD.

DIRF

Finalmente, é importante citar ainda a Declaração do Imposto sobre a Renda Retido na Fonte (DIRF).

A DIRF é obrigatória tanto para empresas quanto para pessoas físicas que efetuam pagamentos com retenção na fonte de IR, Contribuição Social, PIS e COFINS.

Sua entrega, por sua vez, é anual.

Descubra a importância de uma contabilidade fiscal automatizada

Diante de tantas obrigações acessórias e entregas, as grandes empresas do país precisam contar com o suporte da tecnologia para otimizar sua contabilidade fiscal.

Desse modo, será possível ter maior controle sobre os dados, não perder prazos e eliminar inconsistências que poderiam comprometer a transparência de seu negócio.

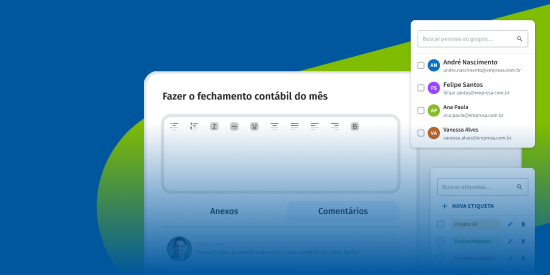

A Dattos, por exemplo, oferece ao mercado soluções para gestão de processos e análise de dados financeiros, automatizando suas rotinas contábeis, fiscais e de conciliação.

Com a nossa plataforma, você consegue:

- Ter uma visão geral do seu negócio com uma plataforma que potencializa e acelera o processo de análises e gestão financeira de empresas;

- Automatizar seus processos e, consequentemente, ganhar agilidade e inteligência nas rotinas de contabilidade fiscal;

- Contar com um acompanhamento contínuo das informações fiscais de sua empresa;

- Padronizar e centralizar dados que serão escriturados no SPED;

- Conciliar todas as informações fiscais para garantir assertividade nos dados escriturados;

- Eliminar erros de digitação ou fórmulas complexas através da automação de conciliações para entregas fiscais.

Assim, além de garantir o compliance e uma contabilidade fiscal assertiva, você poderá direcionar o trabalho de suas equipes para atividades mais estratégicas que contribuam para o sucesso da organização. Agende um diagnóstico!