Você já se perguntou como as grandes empresas mantêm suas movimentações financeiras sempre em ordem? A resposta está em um processo essencial: a conciliação bancária. Este procedimento é fundamental para garantir a precisão dos registros financeiros, detectar fraudes e assegurar a saúde financeira da empresa.

A falta de uma conciliação bancária bem realizada pode resultar em sérios problemas financeiros, como fraudes não detectadas e discrepâncias contábeis que podem prejudicar a reputação e a estabilidade financeira da empresa por falta de controle financeiro adequado.

É por isso que aprender os detalhes desse processo tão vital para as grandes empresas é essencial para qualquer profissional da contabilidade. Neste artigo, vamos explorar em detalhes o que é a conciliação bancária, sua importância e como a automação pode transformar esse processo, tornando-o mais rápido e preciso.

Boa leitura!

O que é conciliação bancária?

A conciliação bancária é o processo de comparação entre os registros financeiros internos da empresa e os extratos bancários emitidos pelo banco. Este procedimento garante que todas as transações financeiras estejam corretamente registradas, permitindo a identificação e resolução de quaisquer discrepâncias.

Métodos de realização da conciliação bancária

Existem duas abordagens principais para realizar a conciliação bancária:

- Conciliação manual: envolve a comparação manual de registros financeiros com os extratos bancários, o que pode ser um processo demorado e suscetível a erros humanos;

- Conciliação automatizada: utiliza softwares específicos para realizar a conciliação automaticamente, aumentando a eficiência e reduzindo o risco de erros.

Para que serve a conciliação bancária?

A conciliação bancária serve para garantir que os registros financeiros internos de uma empresa correspondam aos registros mantidos pelo banco. E isso é crucial por várias razões:

- Precisão financeira: a conciliação bancária assegura que todas as transações financeiras sejam corretamente registradas. Isso minimiza o risco de erros contábeis que podem levar a problemas fiscais e financeiros, além de complementar o planejamento orçamentário da empresa;

- Detecção de fraudes: ao comparar os registros internos com os extratos bancários, a empresa pode identificar transações não autorizadas ou fraudulentas. Detectar essas fraudes rapidamente é essencial para mitigar danos financeiros e proteger os ativos da empresa;

- Controle de fluxo de caixa: a conciliação regular permite um melhor controle do fluxo de caixa, garantindo que a empresa tenha uma visão clara de sua liquidez. Isso é fundamental para assegurar que a empresa tenha fundos suficientes para suas operações diárias e para tomar decisões financeiras informadas;

- Facilidade na auditoria: manter registros precisos e reconciliados facilita o processo de auditoria, seja ela interna ou externa. Isso proporciona maior transparência e conformidade, e pode simplificar a preparação de relatórios financeiros;

- Prevenção de erros: a conciliação bancária ajuda a identificar e corrigir erros nos registros financeiros, como transações duplicadas ou valores incorretos, antes que eles se tornem problemas maiores.

Para garantir que sua empresa evite erros e inconsistências financeiras, confira nosso checklist gratuito. Este material prático fornecerá as orientações necessárias para manter seus registros financeiros precisos e confiáveis.

De quanto em quanto tempo a conciliação bancária deve ser feita?

A frequência ideal para realizar a conciliação bancária depende do volume de transações e da complexidade das operações financeiras da empresa. No entanto, algumas práticas recomendadas incluem:

- Mensalmente: para a maioria das empresas, realizar a conciliação bancária uma vez por mês é uma prática comum e suficiente para manter os registros financeiros precisos e atualizados;

- Semanalmente: empresas com um alto volume de transações diárias, como varejistas ou negócios de e-commerce, podem optar por realizar a conciliação semanalmente para detectar e corrigir discrepâncias mais rapidamente;

- Diariamente: em casos de operações financeiras muito complexas ou em setores onde a detecção rápida de fraudes é crucial, como bancos e grandes corporações, a conciliação bancária diária pode ser necessária.

Qual a diferença da conciliação bancária para outros processos?

A conciliação bancária é apenas um dos muitos processos financeiros que as empresas utilizam para garantir a precisão e a integridade de seus registros financeiros. Comparada a outros processos, a conciliação bancária se distingue por sua ênfase na comparação direta entre registros internos e extratos bancários. Já outros processos financeiros importantes incluem:

Revisão contábil

Envolve a verificação dos registros contábeis internos para garantir que todas as transações sejam registradas corretamente e que os saldos estejam precisos. Diferente da conciliação bancária, que compara registros internos com extratos bancários, a revisão contábil foca exclusivamente nos registros internos.

Fechamento financeiro

Refere-se ao processo de finalização dos registros financeiros ao final de um período contábil, que inclui a avaliação rigorosa do controle interno. Isso inclui a preparação de demonstrações financeiras e a realização de ajustes contábeis. Enquanto o fechamento financeiro é uma revisão abrangente de todas as contas, a conciliação bancária é um componente específico desse processo.

Auditoria

Uma auditoria é uma revisão independente dos registros financeiros e dos processos contábeis de uma empresa. Enquanto a conciliação bancária é realizada internamente e regularmente, uma auditoria é frequentemente conduzida por terceiros e de maneira periódica.

Gestão do fluxo de caixa

Embora a conciliação bancária contribua para o controle do fluxo de caixa ao garantir a precisão dos registros financeiros, a gestão do fluxo de caixa envolve um planejamento mais amplo e estratégico para assegurar que a empresa tenha liquidez suficiente para suas operações. Isso inclui previsões de fluxo de caixa, controle de despesas, gestão de recebíveis e pagáveis, além de um acompanhamento constante do saldo bancário.

Como fazer a conciliação bancária (passo a passo)?

Realizar uma conciliação bancária eficaz exige atenção aos detalhes e uma abordagem sistemática. É claro que, com o auxílio da automação, esse processo pode ser significativamente simplificado e otimizado. No mais, aqui está um guia passo a passo para ajudar nesse processo:

Passo 1: coleta de documentos

O primeiro passo é reunir todos os registros financeiros internos e os extratos bancários do período que será conciliado. Isso inclui recibos, notas fiscais, registros de vendas, depósitos e quaisquer outros documentos financeiros relevantes.

Passo 2: comparação de transações

Compare cada transação registrada nos livros da empresa com as transações listadas em cada extrato bancário para garantir que o saldo bancário esteja corretamente refletido. Verifique se os valores, datas e descrições das transações correspondem. Esta comparação deve ser minuciosa para garantir a identificação de quaisquer discrepâncias.

Passo 3: identificação de discrepâncias

Anote todas as discrepâncias encontradas durante a comparação. Discrepâncias comuns incluem transações não registradas, valores incorretos, transações duplicadas ou transações não autorizadas. É importante identificar a causa de cada discrepância.

Passo 4: resolução de discrepâncias

Investigue e corrija todas as discrepâncias identificadas. Isso pode envolver ajustar os registros internos, corrigir erros de lançamento ou contatar o banco para resolver problemas. A resolução eficaz de discrepâncias é crucial para manter a precisão dos registros financeiros.

Passo 5: registro da conciliação

Documente todo o processo de conciliação, incluindo as discrepâncias encontradas e como foram resolvidas. Mantenha um registro detalhado para referência futura e auditorias. Esse registro deve incluir notas sobre quaisquer ajustes feitos e a justificativa para eles.

Quais as melhores práticas para a conciliação bancária?

Aqui, exploramos as melhores práticas para realizar uma conciliação bancária eficaz, assegurando que sua empresa mantenha uma saúde financeira robusta.

Realize conciliações regulares

A regularidade na conciliação bancária é fundamental para evitar o acúmulo de discrepâncias e assegurar que qualquer erro ou fraude seja identificado rapidamente. Idealmente, a conciliação deve ser realizada mensalmente, mas em empresas com grande volume de transações, a frequência pode ser aumentada para semanal ou até diária.

Utilize softwares de automação

A automação da conciliação bancária reduz significativamente o tempo e o esforço necessários para realizar essa tarefa, além de minimizar erros humanos. Ferramentas automatizadas podem comparar rapidamente os registros internos com cada extrato bancário e identificar discrepâncias, facilitando a resolução de problemas.

Treine sua equipe

Ter uma equipe bem treinada é essencial para garantir que a conciliação bancária seja realizada de maneira correta e eficiente. Isso inclui treinamento sobre as práticas de conciliação, o uso de softwares de automação e a compreensão dos procedimentos para resolver discrepâncias.

Monitore transações suspeitas

Estabelecer alertas para transações suspeitas ou fora do comum é crucial para a detecção precoce de fraudes. Ferramentas de monitoramento podem ajudar a identificar padrões incomuns e notificar a equipe financeira para uma revisão imediata.

Documente o processo de conciliação

Manter um registro detalhado de todo o processo de conciliação é fundamental para a transparência, a auditoria e o fortalecimento do controle interno. Isso inclui documentar as discrepâncias encontradas, as ações tomadas para resolvê-las e os ajustes feitos nos registros.

Ferramentas e tecnologias para conciliação bancária

A tecnologia tem desempenhado um papel crucial na simplificação e automação do processo de conciliação bancária. Existem diversas ferramentas e softwares disponíveis no mercado que podem auxiliar as empresas a realizar a conciliação de forma mais eficiente e precisa, como a Dattos.

Como e porque automatizar sua conciliação bancária com a Dattos? Chegou a hora da revolução!

Automatizar a conciliação bancária envolve a adoção de softwares especializados que integram os dados bancários com os registros contábeis. Esses sistemas analisam automaticamente as transações, comparando-as entre os registros e os extratos, identificando discrepâncias e facilitando a correção de erros.

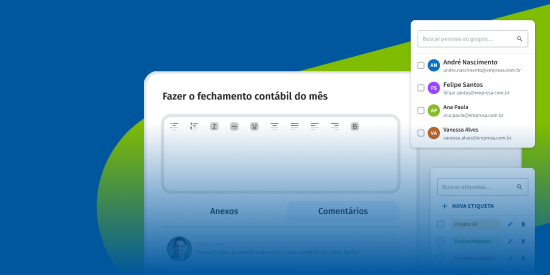

A Dattos transforma a conciliação bancária em um processo simples e eficiente. Com integração direta com bancos, a coleta de dados financeiros é automatizada e validada rigorosamente, garantindo precisão e confiabilidade.

Com a nossa solução de conciliação bancária, você elimina a necessidade de validação manual linha a linha entre os extratos das contas bancárias e o controle financeiro interno. Além disso, você terá acesso a:

- Conciliações automatizadas: utilização de regras comparativas para automatizar a conciliação de transações financeiras. Isso assegura que todas as transações sejam verificadas de forma precisa e eficiente, eliminando o trabalho manual e minimizando o risco de erros;

- Economia de tempo: possibilidade de executar rotinas de conciliação diariamente, identificando divergências com antecedência. Isso permite uma gestão financeira mais proativa, reduzindo o tempo gasto em tarefas manuais e liberando a equipe para focar em análises estratégicas;

- Controles personalizados: criação de controles específicos para cada conta bancária. Esses controles garantem que cada conta seja monitorada conforme suas particularidades, aumentando a segurança e a precisão das transações;

- Dattos IA: a inteligência artificial da Dattos aprimora ainda mais a conciliação bancária, identificando padrões e anomalias com rapidez e precisão. Isso resulta em uma detecção mais eficiente de discrepâncias e fraudes, além de fornecer insights valiosos para a tomada de decisões estratégicas.

Quer simplificar sua conciliação bancária? Agende uma demonstração gratuita da plataforma Dattos pelo formulário abaixo e descubra como transformar sua gestão financeira com eficiência e confiabilidade.