Análises financeiras: você sabia que são elas que permitem à corporação conhecer o real estado de suas finanças?

Explorando os detalhes e dados do capital de giro, recebíveis e contas a pagar e a receber, a empresa consegue uma base concreta para a tomada de decisão dos gestores.

Consequentemente, estamos falando de um fator imprescindível para a realização de uma boa gestão e de um crescimento sustentável para que uma corporação tenha sucesso no mercado.

Por serem um instrumento para a tomada de decisões, as análises financeiras devem ser conduzidas de maneira eficiente e segundo preceitos bem estabelecidos no mercado.

Por sua vez, quando tais processos não partem de um estudo criterioso e de uma base confiável de informações, há o risco de que os recursos da empresa sejam afetados.

E isso pode desencadear uma reação em cadeia: inclusive no endividamento com compromissos recorrentes, como:

- Folha de pagamento;

- Piora da relação com stakeholders;

- Abastecimento do estoque, dentre outros.

Por isso, um bom CFO precisa acompanhar o desempenho de todas as partes que envolvem a gestão financeira de uma empresa.

Isso deve ser feito a partir de uma estruturação pormenorizada de cada processo de análise.

Tal etapa é definida a partir da seleção dos indicadores e KPIs que norteiam decisões estratégicas.

Eles servem para compreender, por exemplo, se as demandas e metas do negócio estão sendo atingidas, sem que o equilíbrio da empresa seja posto em cheque.

Para que o estudo seja bem feito, as metodologias e indicadores das análises financeiras precisam ser facilmente integráveis nas rotinas de gerenciamento da corporação.

Desse modo, a contabilização de dados, entradas e saídas será conduzida a partir de um acompanhamento ágil e contínuo.

É importante destacar ainda que, dado o avanço da tecnologia, hoje em dia já é possível dispor de soluções que auxiliam as empresas durante suas análises financeiras a partir de uma conciliação de dados assertiva.

Não por acaso, segundo dados da Market Analysis Report, os investimentos globais em soluções para backoffice financeiro — que incluem os processos de análise — alcançaram mais de US$ 56 bilhões no ano passado.

E essa tendência deve continuar até o fim da década.

O esperado é que haja um crescimento médio de 9,1% ao ano no direcionamento de recursos para inovação na área financeira.

Levando em conta todo esse cenário, no presente artigo, explicamos o que são as análises financeiras.

Além disso, você verá quais são os indicadores e métodos que explicitam e geram dados confiáveis sobre a situação real do seu negócio.

Veja um resumo do que você irá conferir neste post:

- O que são as análises financeiras — conceito e importância;

- 12 análises financeiras para grandes corporações — veja uma explicação detalhada sobre análises como o EBITDA, receitas operacionais e análise de fluxo de caixa;

- Os benefícios das análises financeiras;

- Como a tecnologia pode apoiar sua empresa na validação de dados para análises financeiras assertivas.

Vamos lá?

Análises financeiras: o que são?

Basicamente, a análise financeira ou econômica investiga a capacidade de uma companhia de gerar lucro.

Ou seja, esses instrumentos avaliam a eficiência de uma empresa e o custo-benefício de cada iniciativa.

Assim, estamos nos referindo a métodos bem estruturados que avaliam a saúde e o desempenho financeiro de uma empresa no curto, médio e longo prazo.

Essa investigação é feita por meio de indicadores que monitoram os resultados e o desempenho do negócio, gerando dados ricos para as tomadas de decisões.

Dessa forma, as análises financeiras têm como estrutura metodológica a extração de dados, geração de relatórios e criação de planos de ações.

Daí nasce a necessidade de, por exemplo, uma boa conciliação de dados financeiros.

Esse passo irá garantir para a empresa maiores níveis de confiabilidade sobre as informações que serão a base das análises financeiras.

Nesse sentido, é possível afirmar que o objetivo de uma análise é oferecer insumos para que a empresa entenda seus rumos e o ponto de equilíbrio financeiro do negócio.

Desse modo, também será possível garantir uma visão mais ampla de toda a gestão financeira para as lideranças.

Assim, os executivos poderão identificar gargalos, realizar o corte de gastos desnecessários e a correção de processos falhos.

Tudo isso, naturalmente, contribui para um ganho de eficiência dos times contábeis.

Se você quer saber mais sobre agilidade e produtividade na área contábil e fiscal, confira nosso e-book exclusivo sobre o tema!

Baixar Ebook

Para isso, são estabelecidos alguns indicadores que podem variar de acordo com a natureza do negócio e o porte da organização.

Como nosso objetivo é tratar de grandes companhias, separamos uma lista com doze análises financeiras que visam:

- Fornecer insumos ricos sobre a situação de um negócio no curto, médio e longo prazo;

- Construir uma base para a tomada de decisões financeiras dos gestores da organização;

- Permitir que eles identifiquem gargalos capazes de comprometer o futuro da empresa;

- Gerar mais transparência e compliance sobre os dados financeiros da organização;

- Permitir a correção de inconsistências e desvios de processos financeiros capazes de comprometer a confiabilidade do negócio para investidores, stakeholders e em processos de auditoria.

Confira abaixo a lista!

12 análises financeiras decisivas para a gestão de uma empresa

Uma análise financeira é composta por um arranjo de métodos e instrumentos capazes de projetar a real situação das finanças de um negócio.

Desse modo, ela ajuda os gestores a pontuar os pontos críticos e o desempenho empresarial no decorrer do tempo.

Nesse sentido, poderíamos dizer que o estudo sobre a viabilidade do negócio é o primeiro passo para verificar o equilíbrio econômico, estabilidade e capacidade da geração de lucro.

Em segundo lugar se encontram os indicadores econômicos que, por sua vez, mensuram o desempenho do desenvolvimento econômico da empresa.

Estes indicadores permitem a comparação entre diferentes períodos e a elaboração de parâmetros para avaliar a saúde econômica da corporação.

Para tanto, uma série de análises precisam ser estruturadas. Confira as 8 principais:

EBITDA

EBITDA significa “Earnings Before Interest, Taxes, Depreciation, and Amortization” (Lucros antes de Juros, Impostos, Depreciação e Amortização).

Essa métrica, basicamente, fornece uma medida do desempenho operacional da empresa.

Nela, são avaliados indicadores que mostram a capacidade de gerar lucros da corporação com suas operações principais, excluindo fatores financeiros e tributários.

Em linhas gerais, um EBITDA alto geralmente indica uma empresa financeiramente saudável e bem gerida.

Análises financeiras de rentabilidade

Muito confundida com lucratividade, a análise da rentabilidade investiga como um investimento consegue proporcionar retorno ao empreendimento.

Isso significa que esta métrica calcula o custo-benefício do investimento em estoque, matéria-prima para produção, valor das vendas de produtos, serviços, etc.

Esses dados são obtidos a partir da divisão do lucro líquido pelo valor investido, multiplicando por 100 em seguida.

O resultado é obtido em termos de porcentagem e evidencia, na prática, o quanto um projeto desenvolvido pela empresa se pagou e/ou gerou de retorno.

Análises financeiras das receitas operacionais

De modo mais amplo, a análise das receitas operacionais parte de um estudo da receita gerada pelas principais atividades de uma empresa.

Ou seja: estamos falando de um indicador que acompanha, dentre outros pontos:

- O crescimento das receitas;

- A composição das fontes de receita;

- A eficiência das estratégias de marketing e vendas.

Como é possível inferir, o crescimento consistente das receitas operacionais tende a ser um sinal positivo para os investidores e pode fortalecer o posicionamento de uma empresa no mercado.

Análises financeiras de lucratividade

A lucratividade se parece com a rentabilidade, pois nela é utilizada a mesma fórmula para obter as informações desejadas.

Entretanto, neste caso, são considerados dados da receita bruta e não o valor investido.

Assim, a corporação consegue compreender seu lucro em relação a todos os recebidos, e não só em relação a uma ação ou projeto específico.

Dentre as análises financeiras, essa é essencial para indicar se as entradas estão equilibradas com as despesas do negócio.

Dessa forma, a empresa tem segurança sobre sua saúde financeira e evita se expor a maiores riscos.

Vale frisar que, sem uma gestão de riscos, nos piores cenários, a empresa pode ser levada ao fechamento diante de ações má orquestradas.

Despesas operacionais

As despesas operacionais são os custos associados às operações principais da empresa, como salários, aluguel e custos de produção.

A análise de despesas operacionais ajuda a identificar áreas onde a empresa pode cortar custos ou melhorar a eficiência operacional.

A redução das despesas operacionais pode, consequentemente, aumentar a lucratividade da empresa.

Margem bruta

A análise da margem bruta oferece uma métrica importante e que pode apoiar a empresa a redesenhar suas estratégias comerciais.

Isso porque a margem bruta, basicamente, calcula a diferença entre o custo de produção ou aquisição de uma mercadoria (ou desenvolvimento de um serviço/produto) e a sua venda no mercado.

Se obtém a margem bruta dividindo o lucro bruto pela receita total. O valor multiplicado por 100 dá a porcentagem que pode servir de norte para a adequação dos preços aplicados pela empresa.

Dessa forma, a corporação visualiza, por exemplo, se os preços dos produtos ou serviços trazem lucro e se há necessidade de revisão na precificação.

Análise de Gestão de Ativos (Capex/Investimentos)

Capex (despesas de capital) são os investimentos feitos em ativos de longo prazo, como propriedades, máquinas e equipamentos.

Objetivos do Capex e sua importância para as análises financeiras

Nesse sentido, a análise de gestão de ativos envolve avaliar a eficácia dos investimentos da empresa para que se saiba se aquele direcionamento de recursos foi eficiente, por exemplo, para:

- Aumentar a capacidade operacional do negócio;

- Se houve aumento de produtividade;

- Se os investimentos contribuíram para o ganho de escala;

- Se a maior produção de produtos ou oferta de serviços se traduziu em crescimento, etc.

O CAPEX também é um importante norte para que a empresa possa entender se um investimento em um ativo longo prazo — e geralmente mais custoso para o caixa da organização — vale, de fato, a pena de ser implementado.

Ponto de equilíbrio

Essa métrica indica se há recursos suficientes em receita para custear as despesas. Isto é, se a receita líquida é maior que os custos.

O lucro líquido, neste caso, seria igual a zero e o cálculo a ser feito se dá pela divisão entre as despesas e a porcentagem da margem de contribuição.

Caso o ponto de equilíbrio não seja alcançado, a empresa precisa pensar em um “segundo plano”, como se valer do dinheiro em caixa ou optar por tomadas de crédito.

Exposição a lucros e perdas

A exposição a lucros e perdas é um dos indicadores que utiliza os processos de conciliação contábil para mensurar o risco de perdas sobre os lucros do negócio.

O cálculo é realizado a partir da divisão entre lucros e perdas, divididos pelos dados conciliados.

Tal análise ajuda também a trazer um panorama mais sofisticado sobre a saúde financeira da empresa e sua solidez no longo prazo.

Fluxo de caixa

O fluxo de caixa é a quantidade de dinheiro que entra e sai da empresa durante um período específico.

A análise de fluxo de caixa é importante para entender a capacidade da empresa de gerar dinheiro suficiente para financiar suas operações.

Nesse sentido, estamos falando de ações que incluem desde o pagamento de dívidas até a condução de investimentos.

Um fluxo de caixa positivo geralmente indica uma empresa saudável e com boa gestão financeira.

É válido frisar ainda que as análises financeiras precisam ter o fluxo de caixa como ponto de partida.

Afinal de contas, é por meio desse controle que a gestão consegue acompanhar todas as entradas e saídas com ciência dos seus recursos no dia a dia.

Sendo assim, o fluxo de caixa precisa ser uma atividade rotineira, para que as informações confiáveis e reais captadas possam ajudar em projeções e estimativas.

Consequentemente, um controle ruim de fluxo de caixa traz prejuízos significativos, sendo, inclusive, um ponto crítico para a continuidade do negócio.

DRE — Demonstrativo de resultados

A DRE é um controle financeiro que consegue demonstrar as movimentações de uma empresa, suas despesas e receitas.

Essa é uma atividade obrigatória desde 2007 pela legislação brasileira, porque também é um demonstrativo contábil para apresentação de impostos e taxas no decorrer do exercício fiscal.

Já para gestão interna, o demonstrativo de resultado compara as receitas e despesas, projetando como a corporação pode crescer, seus principais custos, entre outros.

Nesse sentido, a DRE é um resumo de dados periódicos para a gestão financeira, investidores, bancos e o governo.

As informações são relativas ao balanço patrimonial do negócio e, novamente, são importantes na organização de receitas, custos e despesas, dados que calculam o lucro ou prejuízo de um negócio.

Índice de Liquidez

O índice de liquidez é dividido em quatro etapas: liquidez corrente, liquidez seca, liquidez indiana e liquidez geral.

Esse indicador se destaca no campo das análises financeiras porque é utilizado para avaliar se a empresa conseguirá cumprir com seus ciclos de saldos contábeis e, também, com seus compromissos financeiros.

Veja cada uma das funções do índice de liquidez:

Liquidez corrente

A liquidez corrente é um índice capaz de mostrar se há capacidade financeira na organização para os acordos imediatos.

Ele mensura, basicamente, os valores de ativos disponíveis circulantes.

Seu cálculo, por sua vez, se dá justamente a partir da divisão entre o ativo e o passivo circulante — o resultado é o valor da liquidez corrente.

Liquidez seca

Neste índice, o estoque é um valor desconsiderado dentro da base da liquidez.

A fórmula seria, então, da seguinte maneira: ativo circulante subtraído pelo valor do estoque. O resultado é dividido pelo passivo circulante e então, temos a liquidez seca do negócio.

Vale frisar que os valores do estoque são retirados da equação por serem facilmente liquidados.

Liquidez imediata

A liquidez imediata mensura somente os recursos disponíveis e as contas a pagar num prazo curto de até 90 dias.

A obtenção deste indicador para análise financeira é dado pela divisão entre os valores disponíveis imediatos e o passivo circulante.

Liquidez geral

A liquidez geral diz se a empresa tem condições de pagar todas as dívidas a longo prazo.

Por isso, diferente da liquidez imediata, este índice calcula ciclos de pelo menos 12 meses.

Para verificar se a empresa está em bom estado financeiro, o valor da equação precisa ser maior que um.

Caso contrário, ações reparativas precisam ser realizadas para colocar a empresa “nos trilhos” da sustentabilidade financeira e, assim, riscos sobre seu futuro sejam minimizados.

A conta é feita a partir da soma do ativo circulante pelo realizável a longo prazo, que, em seguida, é dividido pela soma do passivo circulante com o passivo não circulante.

Tenha análises financeiras mais eficientes com a Dattos

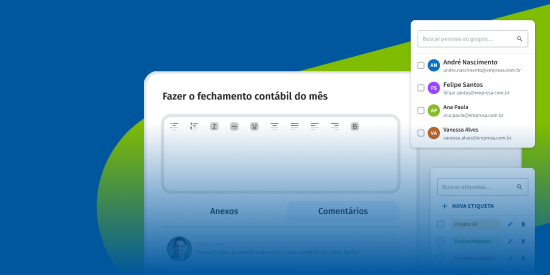

A maneira mais eficiente de evitar falhas na análise financeira é ter acesso a um cruzamento de dados contábeis/fiscais de entrada e saída em tempo real.

Para isso, um plano de contas é essencial, pois ele otimiza o registro e a atualização diária das contas a receber como uma espécie de agenda dos recebíveis, marcando os prazos previstos.

Para construção deste plano, é importante levantar informações como:

- Previsão da data de recebimento;

- Data que foi recebido;

- Valor original;

- Valor final (com juros, multa, etc);

- Status de pagamento.

Esses dados serão a base para o controle das cobranças de recebíveis em atraso, auxiliando nas decisões do empreendimento.

Além disso, eles irão auxiliar sua empresa em diferentes processos de análise financeira, como os listados ao longo deste artigo.

Nesse sentido, também é importante contar com novas tecnologias que possam apoiar seu time de colaboradores em processos como:

- Conciliação de dados;

- Extração de dados;

- Análise de dados financeiros.

Assim, sua empresa irá garantir uma base confiável para as análises financeiras e outros processos de gestão imprescindíveis para o seu crescimento.

Como uma visão estratégica e de suporte para as organizações, a Dattos surge oferecendo ao mercado uma plataforma completa para a gestão das rotinas de conciliação e análise de dados financeiros.

Ferramentas eficazes como esta são essenciais para as análises financeiras.

Afinal de contas, elas oferecem insumos e aprimoram métodos de extração e estudo de informações sensíveis do negócio.

Quer conhecer mais sobre a Dattos? Confira esse vídeo exclusivo e aproveite para assinar nosso canal no YouTube!

Com a Dattos, sua empresa terá mais clareza sobre os dados para garantir que as tomadas de decisão do CFO e demais lideranças sejam assertivas.

E, se você quer saber mais sobre como a combinação entre tecnologia, KPIs bem definidos e análises financeiras eficazes são fundamentais para o sucesso de sua empresa, não deixe de conferir nosso e-book sobre as análises de tendência e KPIs financeiros. Boa leitura e até a próxima!

Baixar Ebook