Gerenciar a saúde financeira de uma empresa exige muito mais do que controle interno e boas práticas contábeis. E quando se trata de empresas que optam pelo regime de Lucro Real, o LALUR (Livro de Apuração do Lucro Real) torna-se um documento essencial para evitar surpresas desagradáveis, como multas ou auditorias inesperadas da Receita Federal.

O LALUR é fundamental para ajustar o lucro contábil às exigências fiscais, garantindo que sua empresa pague exatamente o imposto devido – sem excessos, sem riscos de penalidades com a correta declaração. Neste artigo, você entenderá o que é o LALUR, como ele funciona e, principalmente, como preenchê-lo corretamente para manter sua empresa em conformidade.

O que é LALUR?

O LALUR (Livro de Apuração do Lucro Real) é um documento obrigatório para empresas que adotam o regime de tributação pelo Lucro Real. Sua principal função é ajustar o lucro contábil, conforme regras fiscais, para apurar o lucro real, que serve de base para o cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL).

Quem é obrigado a utilizar?

Todas as empresas que optam pelo regime de tributação com base no Lucro Real são obrigadas a manter o LALUR (Livro de Apuração do Lucro Real). Isso inclui:

- Grandes empresas: organizações com receita bruta anual superior ao limite estabelecido para o regime de Lucro Presumido;

- Instituições financeiras: bancos, corretoras, seguradoras, entre outras entidades financeiras;

- Empresas obrigadas por legislação específica: algumas empresas são obrigadas a optar pelo Lucro Real devido à sua atividade econômica ou por outras regulamentações legais, independentemente do tamanho ou faturamento;

- Empresas que optam voluntariamente pelo Lucro Real: mesmo que não sejam obrigadas, algumas empresas escolhem esse regime por motivos estratégicos, como a possibilidade de compensar prejuízos fiscais de anos anteriores.

Essas empresas devem manter o LALUR atualizado e disponível para auditoria pela Receita Federal, garantindo que o lucro real seja apurado corretamente e que os tributos devidos sejam calculados com precisão.

Quais as principais regras do LALUR?

Para garantir a conformidade fiscal e evitar problemas com a Receita Federal, é essencial que o LALUR seja preenchido corretamente, seguindo algumas regras estabelecidas:

- Parte A: ajustes ao lucro líquido contábil, incluindo adições (despesas não dedutíveis) e exclusões (receitas isentas), para apuração do lucro real;

- Parte B: controle de prejuízos fiscais e da base de cálculo negativa da CSLL, permitindo a compensação de prejuízos em períodos futuros;

- Periodicidade: o LALUR deve ser atualizado regularmente, conforme o período fiscal adotado pela empresa (trimestral ou anual);

- Disponibilidade: o documento deve estar sempre disponível para auditoria fiscal, mesmo não sendo enviado diretamente à Receita Federal.

Seguir essas regras é crucial para garantir que o cálculo do imposto seja preciso e para proteger sua empresa de possíveis penalidades e revisões fiscais rigorosas.

Qual a diferença entre LALUR e outras ferramentas contábeis?

O LALUR se diferencia de outras ferramentas contábeis, como o Livro Diário, o Livro Razão e o e-LACS, pelo seu foco específico na apuração do lucro real para fins fiscais:

- LALUR: é utilizado para ajustar o lucro contábil, adequando-o às normas fiscais e servindo como base para o cálculo do Imposto de Renda da Pessoa Jurídica (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL). Ele concentra-se em ajustes fiscais que impactam diretamente o valor dos tributos devidos;

- Livro Diário e Livro Razão: registram todas as operações financeiras da empresa, sendo documentos obrigatórios para fins societários. Eles fornecem uma visão detalhada das transações e são utilizados para preparar as demonstrações financeiras, mas não são especificamente voltados para ajustes fiscais;

- e-LACS (Livro Eletrônico de Apuração da Contribuição Social): similar ao e-LALUR, o e-LACS é a versão eletrônica voltada para a apuração da Contribuição Social sobre o Lucro Líquido (CSLL). Ele centraliza e automatiza o controle da base de cálculo negativa da CSLL, garantindo que todas as informações necessárias sejam registradas de forma digital, segura e conforme as normas da Receita Federal.

Leia mais | Conciliação entre relatório financeiro de contas a receber e livro razão de forma automatizada

Enquanto o LALUR é essencial para garantir a conformidade com as exigências da Receita Federal no cálculo dos tributos, os outros livros contábeis, como o Livro Diário e o Livro Razão, são voltados para o controle geral das operações financeiras e o cumprimento das obrigações societárias da empresa. O e-LACS, por sua vez, complementa o e-LALUR ao focar na contribuição social, assegurando uma apuração mais precisa e eficiente dos tributos devidos.

LALUR agora é e-LALUR: o que mudou e como se adaptar?

Atualmente, as empresas que utilizam o regime de Lucro Real são obrigadas a entregar o LALUR por meio da versão eletrônica, o e-LALUR, que faz parte da Escrituração Contábil Fiscal (ECF). Essa mudança visa modernizar o processo de apuração fiscal, substituindo o preenchimento manual por um formato digital mais eficiente e seguro.

- Objetivo do e-LALUR: automatizar o registro dos ajustes fiscais do lucro líquido contábil para a apuração do lucro real e da base de cálculo da CSLL, substituindo o preenchimento manual e físico do LALUR;

- Vantagens: redução significativa de erros manuais, maior eficiência no controle e na rastreabilidade das informações fiscais e simplificação do processo de auditoria pela Receita Federal;

- Obrigatoriedade: todas as empresas que apuram o imposto pelo regime de Lucro Real devem enviar o e-LALUR anualmente como parte da ECF, cumprindo uma obrigação acessória essencial para evitar multas e sanções;

- Continuidade com o LALUR tradicional: o e-LALUR mantém a mesma estrutura de regras do LALUR físico (Partes A e B), mas com os benefícios da digitalização, que proporcionam mais segurança no armazenamento, na rastreabilidade e na apresentação dos dados à Receita Federal.

Como vimos, o e-LALUR é obrigatório para todas as empresas no regime de Lucro Real, e seu envio correto é essencial para evitar multas. Quer simplificar o cumprimento dessa e de outras obrigações acessórias? Descubra como no vídeo abaixo!

Como elaborar o LALUR sem erros?

Elaborar de forma correta é essencial para garantir que sua empresa esteja em conformidade com as exigências da Receita Federal e evite problemas fiscais. Veja os passos fundamentais para realizar esse processo de maneira precisa:

1. Reunir toda a documentação necessária

Obtenha balanços patrimoniais, demonstrações de resultados, relatórios de ajustes fiscais e quaisquer documentos que comprovem adições (como despesas não dedutíveis) e exclusões (como receitas isentas) necessárias ao ajuste do lucro contábil.

2. Preencher a Parte A

Registre todos os ajustes ao lucro líquido contábil, incluindo adições e exclusões. Certifique-se de que todos os valores estejam de acordo com a legislação fiscal vigente e que os documentos de suporte estejam organizados para eventual auditoria.

3. Preencher a Parte B

Mantenha um controle rigoroso dos prejuízos fiscais acumulados, da dívida e da base de cálculo negativa da CSLL. Essa parte é crucial para o planejamento tributário, pois permite compensar prejuízos com lucros futuros, respeitando os limites estabelecidos pela lei.

4. Revisar periodicamente o LALUR

Verifique regularmente para garantir que todas as informações estejam corretas e atualizadas, especialmente antes de enviá-lo como parte da Escrituração Contábil Fiscal (ECF).

5. Utilizar ferramentas tecnológicas

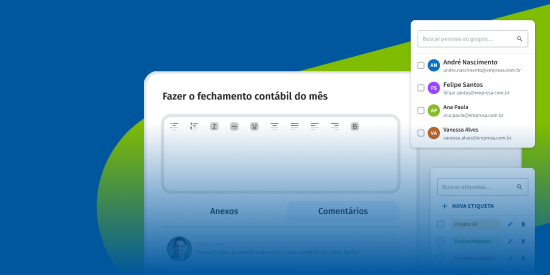

Considere o uso de softwares de automação contábil para minimizar erros manuais e facilitar o preenchimento correto do e-LALUR, garantindo maior precisão e conformidade.

O que pode ser deduzido com o LALUR?

O LALUR permite que as empresas realizem diversas deduções que são essenciais para apuração do lucro real e, consequentemente, para o cálculo correto dos tributos devidos. Com o preenchimento adequado do LALUR, é possível deduzir:

Despesas operacionais não dedutíveis

Ajustes necessários para excluir do lucro contábil despesas que não são aceitas pela legislação fiscal, como multas, doações não incentivadas e despesas de natureza pessoal. Essas despesas são adicionadas de volta ao lucro contábil na Parte A do LALUR, garantindo que apenas valores permitidos sejam considerados para fins tributários.

Prejuízos fiscais acumulados

Os prejuízos fiscais de exercícios anteriores, registrados na Parte B do LALUR, podem ser compensados com lucros futuros. Essa compensação está limitada a 30% do lucro líquido ajustado, permitindo que a empresa minimize o impacto do imposto a pagar em períodos de lucro através das compensações.

Base de cálculo negativa da CSLL

Assim como os prejuízos fiscais do IRPJ, a base de cálculo negativa da Contribuição Social sobre o Lucro Líquido (CSLL) pode ser utilizada para compensar lucros futuros. Essa compensação é uma estratégia relevante para reduzir o impacto da CSLL sobre o resultado da empresa.

Encargos e provisões específicos

Deduções de encargos, provisões legais e outras despesas que sejam aceitas pela legislação fiscal, desde que devidamente comprovadas e registradas no LALUR. Essas deduções podem ajudar a reduzir a carga tributária da empresa de forma legal e eficiente.

O que acontece se for preenchido incorretamente?

Preencher de forma incorreta pode trazer sérias consequências para a empresa, tanto do ponto de vista financeiro quanto legal. Veja os principais riscos envolvidos:

- Multas e penalidades: a Receita Federal pode aplicar multas por erros ou omissões no preenchimento do LALUR, variando conforme a gravidade da infração. Em alguns casos, as multas podem ser elevadas, afetando diretamente o caixa da empresa;

- Revisões fiscais rigorosas: erros no LALUR podem levar a fiscalizações mais rigorosas, com auditorias detalhadas da Receita Federal que exigem tempo e recursos para serem gerenciadas;

- Dificuldades na compensação de prejuízos fiscais: se o LALUR for preenchido incorretamente, a empresa pode perder a oportunidade de compensar prejuízos fiscais acumulados, impactando o planejamento tributário e gerando custos adicionais;

- Impacto na reputação e credibilidade: erros frequentes ou graves podem afetar a credibilidade da empresa perante investidores, parceiros comerciais e órgãos reguladores, resultando em perdas indiretas e restrições futuras.

Garantir o preenchimento correto é essencial para proteger sua empresa de riscos de fiscalização e assegurar que todas as obrigações tributárias sejam cumpridas de maneira adequada.

[Material gratuito] Quer aprimorar a gestão do LALUR? Comece com um bom fechamento de dados financeiros!

Para garantir que o LALUR da sua empresa seja elaborado sem erros e com total conformidade fiscal, é fundamental começar com um bom fechamento de dados financeiros. Processos bem estruturados e uma gestão eficiente de dados são a base para apurações fiscais precisas e seguras.

Pensando nisso, preparamos um Kit de eBooks com dicas práticas e estratégias essenciais para otimizar seus processos de fechamento de dados financeiros. Aproveite!