Obrigações acessórias: você sabe do que se tratam esses registros e documentos?

Quando pensamos na gestão contábil e fiscal de uma empresa, um dos pontos que precisam ser levados em conta envolve a entrega de obrigações acessórias.

Se você tem dúvidas, está vivenciando o processo de abertura de uma empresa ou deseja revisar alguns passos nas suas entregas, veio ao lugar certo.

O que são as obrigações acessórias?

Transformação digital x complexidade fiscal

Sem inovação, aliás, o cumprimento das entregas das obrigações acessórias pode se tornar um obstáculo para muitas corporações.

Afinal de contas, o Brasil, como veremos no tópico seguinte, conta com um dos sistemas tributários mais complexos do mundo.

E boa parte dessa complexidade está atrelada não só à quantidade de impostos pagos pelas empresas.

Afinal de contas, as obrigações acessórias fazem parte das rotinas de apuração, organização e cálculo de tributos dos departamentos fiscais do país.

Esse contexto, por sua vez, afeta sobretudo a realidade das grandes organizações.

Para superar esse cenário, muitas delas têm aumentado seus investimentos em automação fiscal. O objetivo é justamente o de minimizar os impactos do nosso ambiente tributário.

Um panorama sobre os investimentos em automação fiscal

Uma pesquisa recente apontou que os investimentos em tecnologia para os processos tributários e fiscais das empresas devem crescer 45% no Brasil.

Tendência que avançou dentro do cenário de pandemia, hoje, a automação fiscal, mais do que um diferencial, é uma necessidade para as empresas que querem se manter competitivas.

E a mentalidade de levar a transformação digital também para os departamentos tributários não ocorre apenas no Brasil.

De acordo com dados da Allied Market Research, os investimentos em softwares de automação fiscal alcançaram mais de US $16 bilhões mundialmente em 2020.

Além disso, até o final dessa década, a consultoria prevê um crescimento anual de 13,6% nesses investimentos.

Assim, estamos falando de um mercado que deve movimentar, em 2030, o equivalente a US$ 56,5 bilhões em todo o mundo.

Tal avanço, por sua vez, pode contribuir para uma gestão mais ágil das obrigações acessórias e das informações tributárias corporativas.

Siga na leitura deste artigo para saber mais sobre quais são as principais obrigações acessórias que devem ser geridas e enviadas ao FISCO.

Nosso foco é abordar, principalmente, os documentos que devem ser enviados pelas grandes organizações. Também veremos como a tecnologia é uma grande aliada destas companhias.

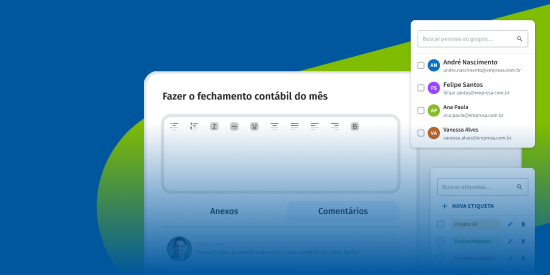

Ganhe tempo para as obrigações acessórias com tecnologia!

Obrigações acessórias e o cenário fiscal brasileiro

Como vimos, a entrega de obrigações acessórias é um dos elementos essenciais do sistema tributário brasileiro.

E esse processo pode ser bastante complexo, tendo-se em vista a velocidade das mudanças e o número de envios ao FISCO que impactam, especialmente, a realidade das empresas de médio e grande porte.

Para termos uma ideia mais clara desse cenário, separamos logo abaixo alguns dados.

Segundo o IBPT (Instituto Brasileiro de Planejamento e Tributação), desde a promulgação da Constituição Federal de 1988, mais de 320 mil normas tributárias foram criadas no país.

O dado é impressionante e significa, basicamente, que a cada dia útil, são criadas ou atualizadas 46 obrigações de ordem fiscal.

Quando acrescentamos a esse contexto o desafio que já faz parte do processo de apuração e cálculo de impostos, temos um panorama que reforça a necessidade de automação fiscal.

Ainda sobre esses desafios, uma pesquisa do Banco Mundial, divulgada em 2021, destacou mais um dado alarmante: segundo a instituição, as empresas do país gastam mais de 1.500 horas por ano apenas para preparar, calcular e pagar tributos no país.

O montante de tempo é maior do que o de qualquer outra nação do mundo, e coloca o Brasil no topo do ranking de complexidade tributária global.

Ato contínuo, esses desafios tornam a gestão tributária um dos maiores dilemas, inclusive, para companhias que desejam investir ou abrir novos negócios em território nacional.

Complexidade fiscal nas grandes empresas

Em relação às grandes empresas, a preocupação com a burocracia tributária é ainda maior.

E isso porque estamos falando de organizações que, em muitos casos, contam com unidades em diferentes regiões do país. Mas o que isso significa?

Como o Brasil possui tributos nas três esferas do Estado, consequentemente, há uma série de mudanças fiscais entre estados e municípios.

Em termos de processos internos, isso traz uma série de entraves para o crescimento das organizações que não buscam estratégias inteligentes de gestão tributária.

Um dos obstáculos evidentes está relacionado com a perda de um tempo precioso pelas equipes fiscais.

Como vimos, estamos falando de mais de dois meses por ano que são empenhados com o processo de cálculo tributário e pagamento de impostos.

Dado esse cenário, é fundamental que as empresas mapeiem seus processos de gestão contábil e fiscal. Você pode ver mais sobre a importância do mapeamento de processos neste vídeo do nosso canal no YouTube!

Tal esforço, com o suporte da automação fiscal, pode ser direcionado para atividades estratégicas que irão elevar o patamar decisório das lideranças financeiras.

Consequentemente, o departamento fiscal passa a gerar mais valor para as organizações e atuar de modo inteligente, conectado com as demandas de crescimento de uma companhia.

Prazos de entrega das obrigações acessórias

Para um entendimento mais preciso das obrigações acessórias, é importante entendermos que esses documentos possuem também períodos diferentes de entrega.

Essa determinação é feita pelos próprios órgãos fiscalizatórios, conforme o tempo em que essa atualização é necessária.

Embora algumas obrigações pontuais possam ser entregues em caráter trimestral, via de regra, as empresas devem enviar ao FISCO tais dados em periodicidade anual ou mensal.

Obrigações acessórias de entrega anual

As obrigações acessórias de entrega anual são:

ECD;

ECF;

DIRF;

RAIS.

Obrigações acessórias de entrega mensal

Já as obrigações de entrega mensal mais importantes são:

Sped Fiscal (EFD ICMS/IPI);

DCTF, EFD- Contribuições;

GFIP;

CAGED;

E a emissão de Notas Fiscais.

No tópico a seguir, você poderá conferir uma análise pormenorizada das principais obrigações acessórias que devem ser entregues pelas grandes empresas.

Vamos lá?

As principais obrigações acessórias das grandes empresas

Para analisar o contexto das obrigações acessórias do país, é importante considerarmos que elas podem variar de acordo com algumas questões, como:

O regime tributário da empresa;

O tipo de atividade que ela exerce no mercado;

A região em que a empresa atua – uma vez que há, como vimos, obrigações acessórias de caráter federal, estadual e municipal.

Levando em conta que nosso objetivo é apresentar as obrigações que fazem parte do dia a dia fiscal das grandes companhias, estamos considerando as principais declarações e documentos dos regimes:

Lucro Real;

Lucro Presumido.

Afinal, esses são os enquadramentos tributários utilizados pela maior parte das empresas de médio e grande porte do país.

1. DCTF

A Declaração de Débitos e Créditos Tributários Federais (DCTF) é uma das principais obrigações acessórias para empresas pertencentes aos regimes de lucro real e presumido.

Além disso, empresas do Simples Nacional sujeitas ao pagamento da Contribuição Previdenciária sobre a Receita Bruta (CPRB) também precisam enviar a DCTF ao FISCO.

Basicamente, a declaração reúne informações tributárias sobre uma série de tributos pagos pelas companhias de grande porte, incluindo:

IRPJ (Imposto de Renda da Pessoa Jurídica

IRRF (Imposto de Renda Retido na Fonte);

IPI (Imposto sobre Produtos Industrializados);

CSLL (Contribuição Social sobre o Lucro Líquido);

PIS/COFINS (Programa de Integração Social/Contribuição para o Financiamento da Seguridade Social), dentre outros.

A partir desses dados – utilizados pela Receita Federal para a verificação e lançamento de créditos tributários – o FISCO consegue avaliar o modelo de pagamento dos tributos que foram feitos pelas empresas e se há o direito à compensação fiscal.

A entrega da DCTF é feita anualmente, em janeiro, via o Programa Gerador da Declaração (PGD) da RFB.Em caso de não envio, as organizações ficam sujeitas a multas.

É válido frisar, ainda, que na DCTF estão compilados os registros fiscais do exercício anterior da empresa.

Assim, as organizações fazem em janeiro a entrega dos dados referentes ao ciclo econômico do ano anterior.

2. EFD

A Escrituração Fiscal Digital (EFD) é um documento exigido pelo FISCO em que devem estar contidos todos os registros das operações e transações comerciais (compra e venda) de um contribuinte.

Assim como a DCTF, a EFD também exige certificado digital para a emissão e sua entrega é realizada mensalmente.

A entrega da EFD deve ser realizada até o dia 10 do 2º mês subsequente ao fato gerador da escrituração (a transação comercial).

3. GIA – ICMS

Conforme implícito no próprio nome do documento, a Guia de Informação e Apuração do ICMS (GIA – ICMS) é uma declaração obrigatória em que o contribuinte sujeito ao ICMS deve resumir suas informações econômico-financeiras para os órgãos fiscalizadores estaduais.

Seu envio é mensal e serve para a composição do cálculo do imposto devido pelas empresas dentro do seu período de apuração.

4. ECD e ECF

A Escrituração Contábil Digital (ECD) foi uma inovação do FISCO para substituir os documentos físicos dos Livros Diário, Razão e os Balancetes por arquivos digitais transmitidos via SPED.

Seu envio é anual e realizado até o último dia útil do mês de maio – embora, em alguns cenários, esse prazo possa ser prorrogado.

Já a Escrituração Contábil Fiscal (ECF) visa fornecer ao FISCO informações necessárias para o cálculo do IRPJ e da CSLL. Seu envio também é anual e, via de regra, até o último dia útil de julho.

5. DIRF

Dentre as obrigações acessórias de caráter anual, a Declaração do Imposto sobre a Renda Retido na Fonte (DIRF) é o documento que traz informações sobre pagamentos com impostos de renda retidos na fonte.

O envio da DIRF é feito até o último dia útil de fevereiro e nela devem constar:

Os rendimentos pagos a pessoas físicas domiciliadas no País;

O imposto sobre a renda e contribuições retidos na fonte, dos rendimentos pagos ou creditados para seus beneficiários;

O pagamento, crédito, entrega, emprego ou remessa a residentes ou domiciliados no exterior;

Os pagamentos a plano de assistência à saúde – coletivo empresarial.

Em outras palavras, estamos falando de uma obrigação vinculada às informações trabalhistas dos pagamentos efetuados por um empregador.

Os dados da DIRF são referentes ao ciclo econômico anterior da empresa – em 2023, a entrega é dos dados do exercício de 2022.

6. GFIP

Outra obrigação acessória vinculada com informações trabalhistas é o GFIP.

O Guia de Recolhimento do FGTS e de Informações à Previdência Social (GFIP) é um documento de obrigatoriedade mensal que contém informações de vínculos empregatícios e remunerações dos colaboradores de uma empresa.

O documento é gerado pelo SEFIP e deve ser enviado mensalmente para os fiscos estaduais.

7. RAIS

Nesse mesmo sentido, a Relação Anual de Informações Sociais (RAIS) é um documento que visa fornecer informações estatísticas para o Governo Federal relacionadas aos vínculos empregatícios de uma empresa.

Através desta obrigação acessória é possível, por exemplo, verificar quais funcionários de uma companhia têm direito ao abono salarial do PIS/PASEP.

O envio da RAIS é anual e, em 2023, a entrega será realizada entre os meses de março e abril.

8. CAGED

Mais uma das obrigações acessórias de caráter trabalhista, o Cadastro Geral de Empregados e Desempregados (CAGED) é uma base informacional que contém o registro permanente de admissões e dispensa de empregados no país.

As declarações do CAGED – assim como outra série de obrigações acessórias trabalhistas – são transmitidas via eSOCIAL.

9. Emissão de notas fiscais

A emissão de notas fiscais é uma obrigação acessória essencial para o sistema tributário brasileiro. Sua função principal é registrar todas as compras e vendas realizadas no Brasil, assim como os impostos recolhidos em cada transação.

O documento também pode ser utilizado para a troca de mercadorias e deve ser emitido por todas as empresas do país – exceto aquelas que estão isentas por alguma particularidade fiscal.

10. SPED Fiscal

Finalmente, é importante citarmos o SPED Fiscal que, embora não se trate de um documento, é o principal canal para o recebimento das obrigações acessórias no país.

O Sistema Público de Escrituração Digital, vale frisar ainda, foi uma das principais inovações recentes do FISCO no sentido de simplificar o dia a dia das empresas.

Ele é utilizado pela Receita Federal para unificar o processo de recepção e validação de todos os documentos relacionados a escrituração contábil e fiscal de uma empresa, como:

Livros contábeis;

Demonstrações;

Informações previdenciárias, etc.

Por meio do SPED, as informações de ordem contábil e fiscal passam a ser enviadas de modo informatizado, por meio de fluxo único. Este é, também, o sistema responsável pela oficialização dos arquivos digitais das escriturações contábeis.

No SPED Fiscal, por exemplo, são enviadas obrigações, como:

Nota Fiscal Eletrônica;

NFS-e – Notas Fiscais Eletrônicas para Bens e Serviços;

CT-e – Conhecimento de Transporte Eletrônico;

NFC-e – Nota Fiscal Eletrônica para Consumidores;

MDF-e – Manifesto Fiscal Eletrônico;eSocial;

ECD;

EFD-Contribuições;

EFD-ICMS/IPI;

EFD-Reinf – Escrituração Fiscal Digital de Retenções e Outras Informações Fiscais;

e-Financeira.

Como saber quais obrigações acessórias minha empresa deve entregar

Como vimos, o envio das obrigações acessórias varia de acordo com diferentes critérios que vão do porte da empresa ao local de sua sede.

Para um acompanhamento mais preciso, o ideal é contar com suporte de uma equipe contábil que faz esse acompanhamento, levando em conta os critérios do negócio.

Mas entender quais são as obrigações acessórias que impactam no dia a dia de sua empresa não é o único desafio que você terá de superar. Em conjunto com isso, é fundamental considerar o processo de validação de dados fiscais e a implementação de tecnologias capazes de otimizar os processos da área tributária da empresa.

Como a tecnologia pode otimizar a entrega de obrigações fiscais?

Como foi possível perceber, a lista de obrigações acessórias do país é bastante extensa. Isso porque, aqui, nós destacamos somente algumas das principais obrigações que impactam na rotina fiscal da maior parte das grandes empresas nacionais.

É importante considerar que, como frisado anteriormente, a depender do ramo de atividade e região da companhia, há outras entregas exigidas pelos órgãos fiscalizatórios municipais, estaduais ou pela Receita Federal. Ou seja: estamos falando de uma lista que pode ser ainda mais complexa e desafiadora.

Diante desse cenário, a tecnologia se posiciona como um instrumento importante para garantir uma série de etapas importantes na gestão fiscal.

Um deles inclui a necessidade de que os departamentos tributários entreguem suas obrigações acessórias dentro dos prazos de seu calendário fiscal exigido pelo FISCO.

Mas não basta acompanhar prazos: é preciso, também, que essas entregas sejam realizadas sem falhas e validadas antes do envio. Assim, será possível evitar autuações e multas que podem impactar consideravelmente nas finanças de um negócio.