A análise financeira desempenha um papel crucial nas decisões estratégicas das empresas. Com base em dados precisos e análises aprofundadas, é possível identificar oportunidades, otimizar recursos e impulsionar o sucesso empresarial.

Conforme uma pesquisa realizada pelo Instituto Brasileiro de Geografia e Estatística (IBGE), 6 em cada 10 empresas não sobrevivem aos primeiros 5 anos de existência. Assim, tendo em vista esse número alarmante, percebe-se o quanto é importante ter organização e controle financeiro para manter a conformidade e sustentabilidade da empresa.

Vale ressaltar que um dos responsáveis pelo encerramento de negócios é a falta de análise financeira, que causa muitos problemas para a empresa e, inclusive, pode levar à falência. Neste artigo, você vai entender tudo sobre esse processo. Boa leitura!

Análise financeira: o que é?

A análise financeira é o estudo sobre a capacidade de geração de lucro da empresa, trazendo compreensão sobre os números da organização.

Para que isso seja feito, é necessário um conjunto de ações e ferramentas para avaliar a atual situação da empresa em aspectos financeiros, visando manter a saúde financeira da organização. Por sua vez, essa análise é gerada a partir de indicadores de desempenho financeiro.

Assim, a análise financeira tem como principal objetivo garantir a estabilidade do negócio, analisar a viabilidade das decisões e medir o desempenho da empresa, buscando a melhor utilização dos recursos disponíveis.

Qual a importância da análise financeira?

Como já citado, um dos maiores desafios das empresas é a gestão financeira. Isso porque muitos empreendedores brasileiros nasceram por necessidade, ou seja, iniciaram um empreendimento para suprir alguma necessidade.

Nesses casos, muitas vezes não há uma busca por desenvolver a gestão estratégica, e o empreendedor despende muito tempo no operacional, o que dificulta a sobrevivência da empresa.

Além disso, existem alguns pontos cruciais que acabam aumentando essas dificuldades, como:

- Rotina operacional desorganizada;

- Problemas estruturais da própria empresa;

- Problemas com processos internos;

- Situação econômica do país;

- Falta de pessoas especializadas para lidar com as obrigações legais da empresa.

Esses são alguns dos principais problemas que as empresas enfrentam, mas existem diversos outros que dificultam a permanência de muitos negócios no mercado, diminuindo também a possibilidade de geração de lucro.

E esses pontos ainda podem ser agravados pelo descontrole do fluxo de caixa, falta de capital de giro, má administração, falta de planejamento etc.

Diante desse cenário, percebe-se que realizar a análise financeira é uma ação gerencial e o acompanhamento diário é indispensável para identificar gargalos no financeiro e prevenir problemas em curto, médio e longo prazo.

Além disso, essas informações vão auxiliar nas tomadas de decisões a partir dos indicadores gerados, facilitando a correção de problemas financeiros.

Como fazer uma análise financeira?

Compreendendo a importância e a necessidade da análise financeira, é hora de colocá-la em prática.

Inicialmente, é preciso definir os indicadores que serão utilizados. Eles vão te ajudar a nortear todos os passos seguintes da sua análise financeira de processos e, a partir dos números e dados corretos, é possível verificar a real situação econômica da empresa.

Mas, para fazer esse passo fundamental, é preciso ter os registros financeiros e contábeis atualizados.

Uma dica é você ter um ótimo contador como parceiro para ele ajudar nesse processo de análise, identificando também, a partir de ferramentas contábeis, eventuais problemas na gestão financeira da empresa. Esse profissional é essencial para te apoiar nas decisões necessárias de forma imediata e com resultados a longo prazo.

Além disso, se sua empresa for pequena, não é preciso contar com muitos indicadores. O ideal é utilizar os mais fundamentais para iniciar esse acompanhamento. Partindo dessa premissa, confira agora o passo a passo para fazer uma análise financeira assertiva.

1 – Identifique o equilíbrio da sua empresa

Nessa etapa, é preciso identificar se as receitas são suficientes para cobrir todos os gastos da empresa. Para isso, existem várias informações necessárias:

- Custo fixo: conhecido também por custo de estrutura, refere-se aos custos que, independentemente se houve vendas ou não, precisam ser pagos. Por exemplo, salários e aluguel.

- Custo variável: como o próprio nome já diz, são aqueles que vão existir conforme as vendas. Por exemplo, embalagens e comissões sobre vendas.

- Faturamento: é a quantidade de vendas em um determinado período.

- Margem de contribuição: é o valor que sobra quando ocorre o abate da receita de vendas, custos e despesas variáveis. Com essa informação, é possível realizar a análise de viabilidade, ponto de equilíbrio, avaliação de novos projetos e lucratividade.

- Lucro operacional: é o resultado dos lucros, quando são deduzidos os custos e as despesas fixas e variáveis.

- Preço de vendas: é a primeira avaliação a ser feita dentro da análise financeira, porque a partir dela é possível observar a lucratividade, a competitividade, a visão do consumidor e o desenvolvimento de novos produtos e serviços.

- Crescimento: o aumento estrutural da empresa e do faturamento vão demonstrar o valor patrimonial da empresa, a partir do patrimônio líquido.

- Fluxo de caixa: é uma análise fundamental em que se identifica a estrutura de custos fixos e projeções financeiras.

Conhecendo os principais fatores do equilíbrio de uma empresa, é hora de monitorar os indicadores.

2 – Monitore os indicadores para uma boa análise financeira

Como já citado, esses indicadores servem para identificar como está a real situação financeira da empresa, bem como para fazer os comparativos de desempenho. A partir deles é possível tomar decisões mais precisas a fim de diminuir os erros e corrigir aqueles que são necessários.

Entre os possíveis indicadores, destacam-se

- Rentabilidade e lucratividade: esse indicador possibilita observar o lucro operacional e as vendas, informações que são identificadas no balanço patrimonial. Ele possibilitará conhecer a capacidade do lucro líquido da empresa.

- Liquidez: esse indicador analisará qual é a capacidade da empresa assumir as obrigações que possui. Nesse ponto, os dados virão do Balanço Patrimonial.

- Endividamento: esse indicador mostra quais são as dívidas que a empresa possui e quais serão seus respectivos impactos.

- Atividades: indicador responsável por analisar o fluxo de caixa, qual é o prazo médio de dias que a empresa precisa para pagar as suas dívidas e o prazo médio de recebimento referente às vendas realizadas.

Como alcançar o equilíbrio financeiro?

O desafio de lidar com o financeiro diariamente na organização é um ponto comum entre as empresas. Mas, mesmo com as dificuldades, é fundamental mensurar a situação financeira do empreendimento para conseguir solidez e sustentabilidade no mercado.

Assim, para a empresa alcançar o equilíbrio financeiro de uma maneira saudável, é primordial que ela tenha esses sinais:

- Operação com Geração de Caixa;

- Capital de giro;

- Lucros reinvestidos na operação;

- Controle dos custos;

- Análise da precificação;

- Controles financeiros internos;

- Criação de indicadores financeiros;

- Planejamento financeiro.

Se a sua empresa não está nesse ponto, é preciso que você busque cursos ou até mesmo ajuda externa para fazer a implantação da gestão financeira dentro da sua organização, a fim de atingir o ápice do equilíbrio financeiro.

Como um contador pode ajudar minha empresa?

Há duas entidades que podem falir a sua empresa: você mesmo e seu contador. Por isso é tão importante fazer uma escolha assertiva do escritório de contabilidade, visto que são eles que vão contribuir com uma avaliação clara e objetiva para analisar os lucros e prejuízos da empresa.

Nesse processo, a contabilidade utilizará várias ferramentas para ajudar a sua empresa:

- Entrega das obrigações acessórias: durante o ano é preciso fazer diversas entregas, como DAS, DASN, DIRF etc. Caso elas não sejam entregues ou as entregas sejam feitas de maneira errônea, a empresa poderá sofrer punições, ficando com pendências junto aos órgãos responsáveis.

- Escrituração Contábil: a Receita Federal faz um cruzamento de informações, as quais devem constar na escrituração contábil da empresa. Por isso a necessidade do livro diário estar sempre em dia, visto que ocorrerá a conferência da origem dos gastos, se eles estão declarados ou não.

- Fluxo de caixa: tendo controle sobre as movimentações diárias do dinheiro a partir do fluxo de caixa, é possível tomar decisões para melhorar o desempenho financeiro.

- Emissão de nota fiscal: as notas fiscais precisam ser emitidas independentemente do ramo de atuação. É uma maneira de fazer o cruzamento das informações.

- Tributação: a escolha da tributação fará toda a diferença para o sucesso da empresa, uma vez que a escolha errada pode acarretar prejuízos e comprometer a saúde financeira da organização.

Além dessas contribuições do contador, há também outros demonstrativos que são muito importantes, como o balanço patrimonial e o Demonstrativo de Resultado (DRE).

Qual a influência do planejamento estratégico para a tomada de decisões?

Para tomar decisões de forma assertiva, é fundamental levar em consideração os objetivos da empresa e, para isso, o planejamento estratégico é indispensável. Isso porque o planejamento estratégico traz as definições da missão, visão e valores da empresa, conforme os objetivos que ela possui. E a tomada de decisão vem de encontro a tudo isso.

Imagine uma empresa que costuma tomar decisões sem avaliar ou analisar como está o seu cenário atual. Não parece uma boa ideia, certo? Dentro de uma empresa é fundamental analisar riscos calculados, considerando as possibilidades, verificando a viabilidade da decisão e quais são os possíveis retornos.

Por exemplo, para aumentar as vendas, uma empresa adota como estratégia abaixar os preços em alguns dias da semana para atrair mais consumidores. Dessa forma, para saber se essa estratégia está dando resultado, ela precisa analisar os dados e verificar como estão os retornos:

- Quantos clientes novos foram atraídos?

- Houve um aumento do ticket médio? (Valor médio que cada cliente gasta na empresa).

Se essa decisão está promovendo resultados positivos, é interessante mantê-la, mas, se não está trazendo os retornos esperados, a melhor opção é mudar. Assim, percebe-se que o planejamento estratégico permite organizar e direcionar a gestão por um caminho mais assertivo, aproximando o empreendedor daquilo que ele deseja alcançar.

Além disso, o planejamento estratégico também é um braço forte para aumentar a competitividade da organização, ajudando a manter a conformidade dos processos internos. Portanto, em poucas palavras, ele ajuda a evitar decisões tomadas de forma equivocada e que podem causar prejuízos à empresa.

Mas, como realizar um bom planejamento estratégico? Em primeiro lugar, é necessário conhecer os dados que vão influenciar nas tomadas de decisão. Da mesma forma, é preciso ter uma visão a médio e longo prazo em relação ao empreendimento, e, para isso, o posicionamento no presente deve considerar as incertezas e os riscos.

A seguir, confira as características fundamentais do planejamento estratégico na tomada de decisão:

- Orientação para o futuro;

- É uma forma de aprendizagem organizacional, em a empresa poderá se adaptar ao ambiente complexo e competitivo;

- Auxilia a tomar decisões em um mundo adaptável;

- Todas as pessoas envolvidas precisam estar alinhadas com o mesmo objetivo.

Como já citado, o planejamento estratégico auxilia no direcionamento desejado para a sua empresa, trazendo para o presente as ações necessárias para o futuro almejado.

Como tomar decisões assertivas para resultados a longo prazo?

As tomadas de decisão precisam considerar os impactos a longo prazo que afetarão a empresa de forma positiva ou negativa. Por sua vez, para que esse desafio possa ser enfrentado de uma maneira mais assertiva, é preciso ter uma base de informações concretas e dados muito bem analisados.

Dessa forma, faz-se necessário adotar um comportamento analista, transformando os dados em informações úteis para auxiliar na tomada de decisão de uma forma mais confiável. Para isso, existem 3 etapas fundamentais:

1. Análise financeira de processos

A análise desses dados vai depender muito do que o empreendedor faz dentro da empresa. Por exemplo, se planeja a expansão da organização, é preciso levantar dados para compor o plano de negócios, em que se deve considerar o público-alvo, a concorrência e o mercado.

Agora, se o objetivo é investir em tráfego pago e, assim, decide-se aumentar o valor de investimento, é preciso fazer análises em cima de relatórios que ajudarão a saber qual é o retorno atual.

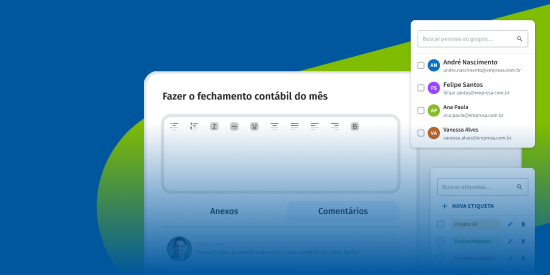

Nesse sentido, é preciso fazer toda análise de dados coletados de uma maneira ampla, a fim de enxergar o impacto no todo da empresa. Lembrando que quanto maior o número de dados a serem analisados, mais tempo nessa análise levará. Porém, há sistemas de gestão que fazem esse trabalho de forma mais eficaz e automatizada.

2. Atualização das ferramentas

Para toda e qualquer gestão, é fundamental atualizar as ferramentas utilizadas nesses processos, visando sempre a diminuição de erros e mais assertividade. Algumas dessas ferramentas são:

- Ciclo PDCA;

- Pesquisa de mercado;

- Análise de custo-benefício;

- Software ERP;

- Análise SWOT.

3. Elaboração de relatórios

Para fechar as etapas fundamentais para a tomada de decisão, os relatórios são essenciais nesse momento, pois são eles que ajudarão a identificar possíveis perdas em processo, aumento de produtividade, desperdícios e outras necessidades da empresa. Lembrando que nesse ponto a presença de um profissional contábil pode fazer toda diferença.

Sabendo os detalhes necessários sobre análise financeira de processos e sua real importância dentro das empresas, é preciso colocar em prática tudo o que você aprendeu aqui. Assim, é de suma importância que você tenha uma rotina organizada para fazer todas as mudanças necessárias dentro da sua empresa, até mesmo porque as mudanças requerem tempo.

Como a tecnologia já é indispensável para uma análise financeira eficaz, vale a pena saber mais sobre o assunto. Clique no botão abaixo para acessar a nossa jornada gratuita de automação de processos financeiros!